企业并购过程中的风险管理

来源:岁月联盟

时间:2010-07-01

(一)搞好自身定位。企业要想成功实施并购,首先要认清自身的优势和弱点,一方面要对自身的财务状况、组织结构、管理层次的素质、企业产品的市场状况、研究与开发能力以及企业的目标和战略做到心中有数,另一方面还应对企业的经营环境进行分析,在搞好自身定位的同时要明确收购兼并目标,如是要在同一地区占有更大的市场份额,将同一特色产品向其他地区扩展,还是要获取资源或产品的互补等。成功的收购与兼并交易往往始于以上明确的“逻辑”。有研究表明,60年代西方许多收购与兼并交易就是因为上述工业逻辑不明确而失败。因为若收购与兼并目标不明确,往往会引起企业内外员工的质疑,资金来源也难有保障,从而导致并购失败。

与此同时,应注意对目标企业进行深入了解,对其生产设备、技术人才、产品销售、潜力等情况必须完整掌握,进行详细的审查;谨慎提防卖方提供虚假或错误的财务报表,尤其应对其财务状况进行细致的分析,找出潜在问题;为保证审查的性和真实性,通常应聘请专家如注册师、律师等参与并购,防范因信息不对称而带来信息风险。

(二)对并购进行财务可行性分析,作出正确的财务决策。并购的财务决策是并购决策的核心,也是并购过程中各种财务活动的依据。它主要通过分析各种并购方案的成本和收益大小,从效益的角度来选择最优的并购方案。现实中,很多企业的并购没有取得预期的效果,有的甚至产生负效应,财务决策失误(如未对兼并对象作详细的财务分析,过高地估计了自身的财务能力,支付价格过高)是一个主要原因。科学合理的财务决策能加强企业兼并或收购活动的预见性和计划性,减少盲目性和风险性,从而获得最佳的经济效益。

在现金购买方式下,通常采用净现值法来判定方案是否可行。净现值是通过将兼并方案中所估计的目标企业现金流量按要求的收益率贴现到基准年所得的现值与所支付成本的现值相减而得出。在这里,收益包括并购后企业的运营净现金流量;成本包括收购价格、承担的债务及有关调研、评估、注册的手续费等。在确定成本和收益的具体内容后,就可以通过估算净现值指标进行决策。净现值如果大于或等于零,则说明该并购方案可行,否则就不可行。在换股并购方式下,财务决策的主要内容是确定换股的比例问题。在决定换股比例时应充分考虑对每股收益、每股市价以及股东拥有的股票总价值的影响。

二、对并购企业进行有效整合

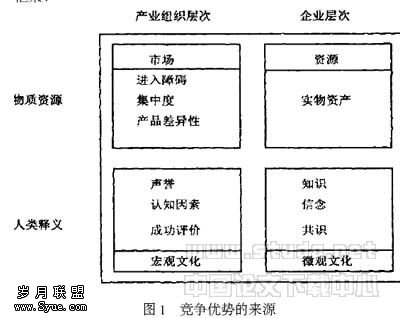

(一)增强竞争优势,整合经营战略。企业并购的根本目的是促进企业经营战略目标的实现。实践中,我国部分企业往往忽略了战略整合的重要性,盲目赶时髦、追热点,不考虑企业本身的经营战略,兼并收购与企业现有产品无关的企业或资产,甚至涉足陌生行业,结果导致资产规模不断扩张,资产创利能力不断下降;不同业务单元之间因缺乏内在联系和必要的相互支撑,主副业之间争夺有限的企业资源,造成企业主业被拖累,副业又难以发展,陷入并购误区。因此,并购完成后,并购企业应根据双方情况(尤其是并购企业的战略需要)和外部环境对并购后的企业进行整体经营战略整合,以实现协同效应。

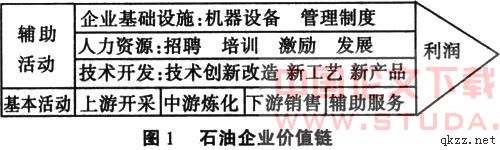

(二)围绕核心能力和主导产业,实施产业整合。核心能力是生存和的根本所在,企业的并购及进一步的重组应围绕核心能力的培养和扩张而展开。企业并购重组的根本目的在于优化企业的生产经营系统,不断地培养、强化企业的核心能力,并将其转化为企业的市场竞争优势。根据国内外部分成功企业的经验,笔者出如下产业整合原则:(1)相关原则。从产业角度来看,并购运作成功的企业,其各关联企业的业务在技术、生产或市场等方面都与主业相关,各业务具有战略协同性或可以优势互补。目标企业与并购企业经营业务关联度越强,重组成功的可能性越大。美国哈佛大学教授波特曾对美国企业并购的失败率作过统计,非相关领域并购失败率高达74%,这其实就是要求兼并双方的业务要有相关性和互补性。(2)创新原则。创新是企业总体素质的反映,也是企业生命力的体现。事实证明,技术创新是企业生存发展的根本保证。(3)特色原则。市场要求每个企业以独特的经营理念、产品、品牌而存在。(4)优势原则。在竞争中不进则退,不兴则亡,只有强者才能取得胜利。如果一个企业的主导产品不具备市场优势,在同行业里不具备竞争能力,这个企业的发展就十分有限。

(三)以提高资产运营效率为目标,实施存量资产整合。提高资产效率是并购后财务整合的重要起点。核心能力形成的同时,应该有相应的对策处理低效率的资产或子公司。对于经营业绩和财务状况欠佳的企业,并购后首先应处置不必要的资产,迅速停止获利能力低的生产线,采取如精简机构和人员等措施,尽可能地降低成本,以缓解财务压力,提高获利能力。

(四)重整并购后的组织机构,实现组织与机制整合。制度和体制在企业并购重组中起着决定作用。并购企业如不对目标企业输入先进机制,积极推进机制磨合,两个企业就不能融为一体,目标企业就不能真正走向市场,成为市场主体。调整时要从管理组织机构一体化角度考虑,避免因局部调整而导致与原体系不协调,带来管理中的矛盾与新问题。

(五)嫁接优势管理,推进管理组合。搞好并购企业和目标企业的管理组合,加强企业管理,是改变目标企业面貌,巩固和发展并购成果的重要手段。一项成功的、最终能为企业带来效率和效益的并购,其关键是并购企业的先进管理模式与目标企业的内部管理制度能有机融合,否则,被并购企业最终会变成一个沉重的包袱,并购就会前功尽弃。

(六)贯彻以人为本,实施人事整合。并购企业完成并购后,首先要解决被并购企业的人事问题。人事安置包括两个方面:一是富余人员的裁减和再安置;二是优秀技术和管理人才的稳定和再任用。并购接管之后,兼并企业一般要对被兼并企业所聘用的员工进行重新审核,对于不合格者或富余者要解聘,而对重要的技术和管理人才则应予以安抚,使其稳定下来继续为公司工作。以上人事问题在企业并购过程中都会遇到,但前者突出表现在横向兼并或对国有企业的兼并中,阻力主要在地方政府及工会;后者则主要出现在兼并人力资本占极大比重的企业特别是高科技企业的过程中。如果人事问题处理不好,就有可能激化矛盾,导致并购失败。

(七)输入优秀文化,促进经营理念融合。企业精神、企业文化是企业的生存支柱、发展动力、竞争武器、成功的保证。企业整合能否取得成功,最终取决于并购企业和目标企业的文化能否真正融为一体。并购后,并购企业要对目标企业的文化状况进行深入调查,摸清目标企业文化存在的问题,制定融合目标企业文化的对策。

(八)推进外部财务关系的整合,力求与经营环境合拍。主要是处理好四方面的关系:一是同当地政府的关系;二是同并购企业原供应商、客户的关系;三是同并购企业原银行的关系;四是同并购企业税务、工商机关的关系。

上一篇:财务风险的成因与控制