上市公司管理者薪酬激励机制的实证分析

[摘 要]建立的薪酬机制激励的经营管理者,以有效地解决委托代理问题,已经成为我国上市公司治理的一个重要问题。运用相关、回归等统计方法,以2002-2004年沪深两地的上市公司为样本,发现我国上市公司管理者的年度薪酬与企业绩效、企业规模并不存在显著高度相关,并表现出明显的地区、行业差异;高级管理人员的持股比例偏低,也不能发挥其应有的激励作用。通过对这些问题的分析,提出了对管理者薪酬机制的构建建议。

[关键词]薪酬;绩效;行业;地区;企业规模

一、引言

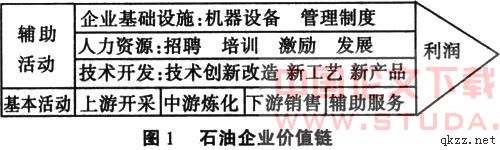

建立企业经营者薪酬激励机制是企业的一种制度安排,在所有权和经营权分离的现代企业中,建立科学的薪酬激励机制激励企业的经营管理者,以有效地解决委托代理问题,已经成为企业改革和中的一个重要问题。随着现代企业制度在我国企业中的逐步建立和完善,上市公司对管理者薪酬激励已着眼于长期效应,年薪制、股票期权制度逐渐实行。本文按照学的相关原理对我国上市公司包括董事会成员、总经理、监事会成员等高级管理人员的报酬和持股情况进行考察,分析上市公司薪酬机制的现状并对存在问题提出建议。

本研究选取了2002—2004年沪深两地上市3000余家上市公司为样本(其中,2002—2004三年间基本上均匀分布),数据来源于上市公司在巨潮网上公布的2002—2004年的年度财务报告摘要。采用截面回归的统计方法,所有的数据处理均利用SPSSl3.0软件完成。由于极端值会对统计结果带来不利的影响,所以我们剔除了经营业绩波动较大的ST和另类公司,同时鉴于有些公司对于数据的披露并不全面,造成我们研究中所需要的数据并没有包括在其年度报告摘要中,在此也予以剔除。

二、我国上市公司管理者薪酬机制的现状

(一)2002~2004年管理者的年薪变化趋势

1.管理者年薪在逐年提高。其均值从2002年的141146元上升到2003年的196627元,到2004年已达267170元,同时可以看出中位数分别为108333元、146534元和201231元。

2.管理者的最高和最低年薪的差距在不断扩大。2002年为892000元,2003年为1312300元,2004年为1857000元。

3.管理者年薪和普通高级管理人员年薪之间的差距不断扩大。2002年绝对薪酬差距的均值为81928元、中位数为57211元,2003年绝对薪酬差距的均值为98941元、中位数为64900元,2004年绝对薪酬差距的均值为110134元、中位数为73820元。具体结果如表1、表2所示:

相关说明:SOM表示管理者年薪,取管理者报酬前3名的平均数(人民币:元);ROE表示净资产收益率;PAYDW表示绝对的薪酬差距,用管理者年薪—其他普通管理者年薪均值(人民币:元)表示;SIZE表示总股本(人民币:万元)。

(二)管理者年薪和公司绩效的关系

根据代理理论,当公司经理人员和股东之间存在信息不对称的时候,股东就会根据公司的业绩给与经理人员一定的报酬,来减少经理人员由于道德风险和逆向选择所导致的代理成本。由于公司经理人员的年度货币收入取决于公司的绩效,因此,他们为了自身利益最大化,必然努力工作以提高公司经营业绩。因此我们假设:两者间存在显著的高度正相关关系。我们使用2002—2004年管理者年薪和选取样本公司的净资产收益率进行相关分析,结果如下:

从表3可以看出,我国上市公司管理者年薪和企业经营业绩之间具有统计上的弱相关关系,不存在显著的高度正相关关系,所以我们拒绝原假设。我们可以认为,在上海和深圳两地的上市公司中,薪金报酬尚不是一种十分行之有效的激励方式。具体原因如下:

1.我国上市公司管理者人员的报酬不高,不能产生有效的激励作用。在披露了管理者年度报酬状况的上市公司中,2004年的平均值为267170元,中位数为201231元,而最低年度报酬只有23000元。与此同时,在美国1997年标准普尔1500家公司的总裁年度报酬的中位数值为4633188美元。与西方国家的上市公司相比,我国的上市公司的高级管理人员的报酬太低。

2.由于旧观念的影响,很多管理者人员不敢拿属于自己的那份收入,不少人员自己拿较低的报酬,而宁愿给其他人员相对较高的报酬,以换取上下各方面的平衡及与政策相符合;有的管理者人员不肯拿所谓重奖,或怕被别人非议,或怕脱离群众,影响干群关系;或怕引起领导班子内部矛盾等,结果导致年薪制推行不力。

应该指出的是,我们在探讨管理者薪酬与企业绩效的关系时,将许多对企业业绩影响的其他因素统统归人了随机误差项中而未予以考虑,但决定企业绩效的因素还有很多。管理者薪酬和企业绩效的关系可能是一种最直接、最表面的关系,深层次的原因还有待进一步地挖掘。这里,我们并不能排除一种“恶性循环”的可能,即管理者薪酬可能会因为某种原因停留在低水平,这样就没有激励作用,相应地就会带来企业的低绩效,而企业的低绩效又为管理者的低薪提供了佐证。

(三)管理者薪酬的行业性差异显著

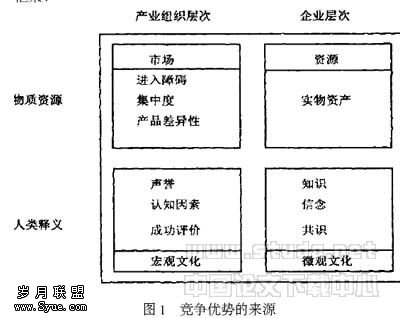

“超产权论”认为,绩效激励只有在市场竞争的前提条件下才能发挥其刺激管理者增加努力与投入的作用。在完全没有竞争的市场中,企业产品无替代性,管理者完全可以通过抬价的方式增加利润收益,这种“坐地收租”不会刺激管理者增加努力与投入。“超产权论”把竞争作为激励的一个基本因素,而行业是对“竞争”的不完全替代,因此,我们做出以下假设:管理者薪酬的行业性差异显著。

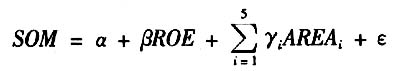

为了考察管理者薪酬的行业性差异,引入行业变量INDUSTRY,构造以下的线性模型:

从表4可以看出,在有些行业中管理者平均年薪确实受到行业的影响,在5%的显著性水平下,轻工制造业的管理者年薪要低3万多元,商贸业则要低2.8万多元,但地产业的管理者平均年薪要比综合类管理者的平均年薪高出4.7万多元。从以上的分析结果不难发现,行业确实能够对管理者的年薪带来一定程度的影响,这种影响可正亦可负。所以我们不能拒绝原假设。

为什么上市公司管理者的年薪会受到行业的影响呢?原因之一是传统的激励机制的影响。部分行业受传统计划体制的影响比较大,相反,新兴行业受其影响比较小。原因之二在于各行业的景气程度不同。朝阳行业的发展势头迅猛,行业附加值较高;而夕阳行业的发展缓慢,行业附加值低。如果行业的景气度高,那么管理者取得良好的绩效的可能性越大,其薪酬也越高;但若行业的景气度低,管理者取得良好业绩的可能性越小,其薪酬也就越低。

我国的体制改革是在不同地区逐步展开并深化,再加上各地原有水平的不同,造成我国经济发展水平具有明显的区域差异,其中东南部各省市的经济实力明显强于西北部。而经济发展水平的不同必然体现出治理体制的差异,因此我们有以下假设:地区因素对管理者薪酬存在着一定的影响。在此,引入区域变量AREA,把上市公司归人不同的地区,构造以下线性模型:

在这里我们将北京作为比较的标准,其他地区包括:上海、广东、东南沿海、中部和西部。东南沿海包括:辽宁、河北、天津、山东、江苏、浙江、福建和海南;中部包括:黑龙江、吉林、山西、河南、湖北、湖南、安徽和江西;西部包括:内蒙古、广西、云南、贵州、四川、重庆、甘肃、宁夏、西藏、新疆、青海和陕西。本文之所以这样分类是考虑到各地区的经济发展状况。具体结果见表5:

从分析的结果可以看出,管理者年薪确实存在着一定的区域性差异。在其他条件相同的情况下,只有广东地区的管理者年薪比北京高将近1.5万元,上海比北京低2万多元,东南沿海的上市公司其管理者年薪要比北京低7万多元,而中部和西部的管理者年薪则要比北京低8万多元。

我们应该注意到,既然管理者年薪在不同的地区之间存在着较大的差异,也就意味着在做出努力使企业取得经济效益相同的情况下,处于自身收入的考虑,高级管理人员更易于向经济发达的地区流动。如果这种人才流动趋势长期化,那么各个地区所拥有的人力资本水平的差距会越来越大,这种差距将进一步带来经济发展的不平衡,而这种不平衡会造成地区间管理者年薪更大的差异,由此形成了一个恶性循环。可见,缩小地区间管理者薪酬的差距迫在眉睫。

(五)管理者薪酬与企业规模的关系

企业绩效除了受经理的努力程度影响外,它还受经理能力及经理掌握的资源所影响。个体户老板与大公司总裁所尽的努力程度也许一样,但他们的绩效规模却大不一样。大公司总裁的能力显然强于小个体户老板。如果同等程度的激励刺激同等程度的努力,那么对于相同的持股比例必然导致不同规模企业的绩效不尽相同。于是,我们得到以下假设:管理者薪酬与企业规模间存在显著正相关关系。

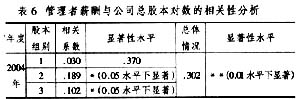

李增泉在《激励机制与企业绩效——一项基于上市公司的实证研究》一文中指出:企业规模对管理者薪酬和企业净资产收益率无显著影响。在此基础上,为了进一步对上市公司管理者平均年薪和公司规模之间的关系进行研究,我们来考察管理者平均年薪和公司总股本对数之间的相关性。

相关说明:1一股本规模<2亿元;2--2亿元≤股本规模<3亿元;3一股本规模)3亿元。

从分析的结果来看:总体上,上市公司管理者平均年薪与公司总股本对数之间存在着正的弱相关关系,其显著性水平达到了0。01。总股本在2—3亿元和3亿元以上的上市公司管理者平均年薪与总股本对数的相关系数分别为0.189(显著性水平是0.020)、0.102(显著性水平是0.039),但总股本在2亿元以下的上市公司薪酬与总股本对数的相关系数为0.030(没有通过显著性检验)。综上,我们拒绝原假设,即认为管理者薪酬与企业规模间不存在显著正相关关系。

(六)管理者持股比例和公司绩效的关系

根据委托代理理论,当管理者没有拥有公司股份时,他会回避风险较高而收益较高的项目,而选择风险较低收益较小的项目;当管理者拥有公司股份时,他会投资收益较高的项目,从而使自己福利水平得到提高,公司利益和个人利益就紧紧结合在一起。所以我们假设:公司绩效和管理者的持股比例之间存在显著的正相关关系。

为此,我们构造如下线性模型:ROE=a+pMSR+e。其中,MSR表示管理者持股所占总股本的比例,选取的上市公司中部分企业的净资产和净收益为负值,无法净资产收益率,故加以剔除;另外,为了说明问题并顾及到数据的大量性,我们选取2001年的数据为例。所得结果如下:

ROE:0.87305107+0.6070246MSR

R—squared:—0.000569 S.E.:47.20170

D.W.二2.019603 Prob F=0.602134

可见,虽然解释变量管理者的持股比例的回归系数为正,但F统计量未通过显著性检验,即公司绩效用净资产收益率(ROE)来衡量的话,管理者的持股数量占总股本的比例(MSR)与上市公司绩效之间不存在显著的正相关关系。从而拒绝原假设,即认为公司绩效和管理者的持股比例之间不存在显著的正相关关系。

为什么管理者的持股比例和上市公司绩效间不存在显著的正相关关系呢?主要原因在于:

1.我国的管理者人员持股并不是严格意义上的激励制度。一般来说,只要是公司正式员工就可以获得股权,持有股份的内部员工几乎不用付出努力就可以获利。这使得我国上市公司管理者持股的激励作用大打折扣。

2.有关持股制度的法规不灵活。我国的有关法规规定,上市公司管理者人员在任职期间不能通过二级市场买卖本公司的股票。因此我们可以认为:管理者人员只能在公司初次发行、增发新股或送配股时获得公司股票,从而使其的持股处于一个相对封闭而不灵活的环境中。

3.我国上市公司的管理者人员持股比例低,不能产生有效的激励作用。胡铭在研究中发现,管理者人员持股比例均在0.5%以下。如此低的持股比例,根本无法产生激励作用,也无法将管理者人员的利益与公司利益结合在一起。

三、我国上市公司管理者薪酬机制存在的问题及建议

从以上的实证分析我们可以看出,我国上市公司管理者薪酬激励机制的安排还存在着一定的问题:管理者年度报酬额低,无法体现出管理者的自身价值;管理者年度报酬、持股比例与公司的经营业绩不存在显著的正相关关系;激励手段缺乏,注重短期激励,缺乏股权、期权等长期激励手段。

相应的,笔者认为应该从以下几个方面来完善上市公司管理者的薪酬激励问题:

(一)变革观念,破除旧的观念对管理者人员的薪酬激励机制建立的影响。

(二)设计合理的激励方案。有效的激励方案要体现出薪酬与管理者的业绩的高度正相关性,要管理者承担一定的风险,引入股权的激励方式应是一个不错的选择。改进上市公司管理者的持股制度,实行以市场价值为基础的股票期权计划,主要是吸收管理者人股、业绩股票、股票增值权、股票期权等几种形式,以建立长期激励约束机制。其效应是将高级管理人员的薪酬和公司的长期业绩联系起来,鼓励其更多地关注公司的长期持续发展,既使能力强的管理者可以得到很高的报酬,也使管理者承担巨大的压力,真正把管理者利益和企业利益捆在一起。

(三)建立有效的经营业绩评价标准。对管理者是否激励以及激励力度都需要一个良好的能够公平客观体现管理者业绩的指标。随着我国公司治理结构的不断完善和我国证券市场的不断发展,我们应该逐步引入EVA管理模式,它能够很好地把股东的利益和管理者的利益很好的捆绑在一起,更加准确地说明管理者对价值的实际创造。EVA奖励计划使管理者像股东一样的思考和行为,最大限度地避免公司治理中的“内部人控制”等问题。

:

[1]黄群慧,张艳丽.国有企业代理阶层的“激励空缺”问题初探[J].经济研究,1995,(8).

[2]陈乐天.论资本市场对企业家的监控与约束机制[J).证券市场8-0-,1998,(4).

[3]李增泉.激励机制与企业绩效——一项基于上市公司的实证研究[J).研究,2000,(1).

[4]胡铭.公司治理结构研究[M].北京:财政经济出版社,2002.