构建以EVA为核心的财务评价指标体系

【关键词】增加值;价值驱动因素;未来增长值

EVA被《财富》称为“当今最热门的财务创意”。基于EVA构建的财务管理模式在宝洁、美国通用电器、联邦速递、索尼、西门子等400多家世界知名公司中得到广泛应用,并取得了卓越的成效。

一、传统财务评价指标的缺陷

传统的财务评价指标是以利润为基础的,如资产收益率(ROA)、每股盈利(EPS)和净利润,这些指标应用范围广、使用频率高,但不能否认它所存在的缺陷:

(一)操纵会计利润,导致短期行为严重

传统财务会计从保护债权人利益和确保股东财富保值的要求出发,在会计准则中有很多保守的谨慎性原则,坚持企业的一些长期支出,如研发费用、人力资源投资、广告费用等全部计入当期费用。在这种会计处理下,当期税后净利润会受影响。这就挫伤了经营者对此类投入的积极性,只重视提高当前的业绩,对有利于公司长远发展但投入资金需计入本期费用的项目进行抵触。

传统财务指标的以会计报表信息为基础,而会计报表对公司业绩的反映本身就存在部分失真,不能真正体现企业为股东创造的财富,经营者为了自身的目的,可能通过盈利管理方式来操纵利润,如改变折旧、摊销的方法或期限。另外,会计政策本身具有很大的选择空间,也为经营者粉饰利润提供了方便。

(二)未考虑权益资本成本

传统财务会计只确认和计量债务资本成本,所以传统财务指标的计算没有扣除权益资本成本,导致成本的计算不完全,从而无法判断企业为股东创造的真正价值。

传统的财务指标忽略了资金的无偿占用性,没有利用企业所提供的公共信息去测算企业的经营绩效,即存在利润信息的非充分性。企业运作所需资本主要是债务资本与股东资本,债务资本可以债权人收取利息的方式来表示资本的成本,是一种显性资本;而股东资本要求企业提供一定的回报,是一种隐性资本,不在企业的会计报表中体现。股东投入企业的股本要求的回报应至少不低于机会成本,即股本资本的成本就是投资者将现金投资在其他资产、资本投资或者同样风险证券投资所能获得的预期收益。忽略了权益资本成本的财务指标不能揭示出一家公司在为其股东创造价值上所取得的成就。

二、EVA理论的内涵及贡献

EVA(Economic Value Added,经济增加值)是1989年美国的Stern&Steward咨询公司提出的新财务评价指标,它能更好地衡量企业经营业绩以及更加准确地反映公司为股东创造的价值。

(一)EVA的内涵

Stern & Steward咨询公司将EVA定义为:税后营业净利润减去所占用的资本成本后的净值,即企业资本收益与资本成本之间的差额。

如果这一差额为零,说明企业的利润仅能满足债权人和投资者预期获得的收益;如果这一差额为正值,说明企业经营所得在扣除所有成本和费用后仍然有剩余,这部分剩余归股东所有,股东财富增加,企业的价值增加;如果这一差额为负值,说明企业经营所得还不足以弥补股权资本成本在内的全部成本,股东财富减少,企业价值减少。

(二)EVA在弥补传统财务指标不足方面的贡献

“EVA是管理公司的一场革命,EVA不仅仅是一个高质量的业绩指标,它还是一个全面财务管理的架构,它是一种经理人薪酬的奖励机制,它可以影响一个公司从董事会到基层上上下下的所有决策,EVA可以改变一个公司的文化。”

“EVA指标对于传统指标具有一定的增量信息,即EVA指标具有传统指标所没有包含的一些信息”。与传统财务指标相比,EVA最引人注目的优点主要有以下两点:

1.EVA可在一定程度上约束粉饰绩效的行为和短期行为。在计算EVA时,需要对财务报表的相关内容进行适当调整,消除权责发生制下利润受会计政策影响而产生的不合理因素。同时,EVA认为,企业的研究开发和战略并购是能够给企业带来未来收益的投资行为,由此产生的成本应予以资本化,不鼓励以牺牲长期业绩的代价来夸大效果,即不鼓励诸如削减研究和开发费用的行为,而是着眼于企业的长远发展,鼓励经营者进行能够给企业带来长期利益的投资决策,如新产品的研究和开发,人力资源的培养等。因而,EVA可减少经营者进行盈余操纵的动机与机会,它与企业的可持续增长正相关,使企业能够获得长期、持续的增长。

2.考虑了权益资本成本。在现代经济中,任何一项资本都是有机会成本的,权益资本作为企业的一项重要资本来源,同样也具有成本。只有当企业实现的利润在扣除包括权益资本在内的所有资本成本之后仍然有剩余,才能说明企业盈利了;反之,该企业不但没有盈利,甚至还使股东权益受到侵蚀。EVA指标将权益资本成本包括在内,其计算结果又会影响到对企业经营业绩的评价,从而影响到经营者自身的利益。因此,EVA能将股东利益与经营者业绩紧密联系在一起。

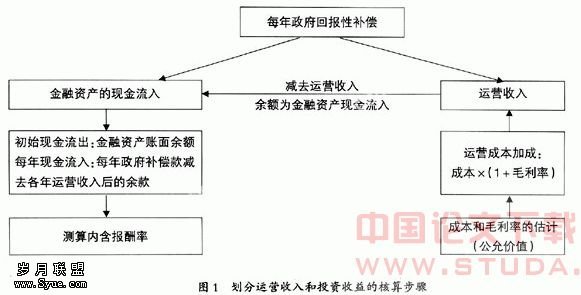

三、构建以EVA为核心的财务评价指标体系的步骤

构建以EVA为核心的财务评价指标体系主要包括以下几个步骤:

(一)调整账面收益和账面资产

构建以EVA为核心的财务评价指标体系需要企业对会计收益和账面资产进行调整,减少会计扭曲。这一点非常重要,也是EVA指标优于传统财务指标的关键点之一。传统财务指标可从相关的会计报表中直接取得数据计算得出,而EVA需要对会计报表的数据进行调整,以消除传统会计中不合理的因素,准确地反映企业的增值情况。

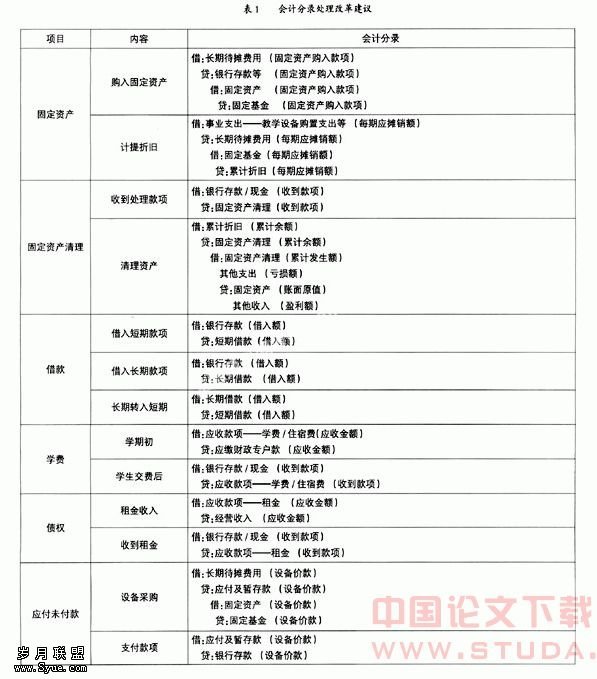

(二)选取相关的财务评价指标

财务评价指标的选取关系着其是否能真正反映企业的财务状况和经营业绩,同时也关系着是否能对企业的经营者起到较为公正的约束和激励作用,是否能够有效地协调相关利益人之间的关系。本文构建以EVA为核心的财务评价指标体系,遵循公正客观原则、全面性原则、动态性原则、可操作性原则,选取核心财务评价指标与辅助性财务评价指标。

(三)各指标权重的确定

在评价指标体系中,各个评价指标在综合评价结果中的地位和作用是不一样的。为了使评价的结论更具有客观性和可信性,原则上就要求应该对每一个评价指标赋以不同的权重。指标赋权方法主要分为主观赋权法和客观赋权法。主观赋权法主要有德尔菲法等,比较简便,但权数的设定易受到评价人主观因素的影响,难以正确评价指标间的内在结构关系;客观赋权法确定EVA指标体系的研究中,有学者提出利用BP神经法进行指标赋权或采用因子分析法对指标进行赋权。企业可根据自身实际选择合适的指标赋权方法。

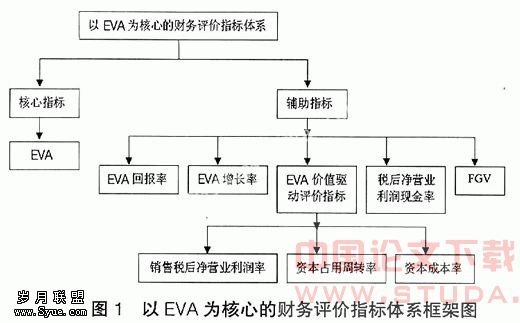

四、以EVA为核心的财务评价指标体系设计

按构建原则,本文设计的以EVA指标为核心的财务评价指标体系如图1。

(一)EVA核心指标的建立

本文选取EVA为核心财务指标,用公式表示为:

EVA=NOPAT-WACC×TC

其中:WACC指加权平均资本成本;TC指投入资本,包括权益资本和负债资本;NOPAT是指调整后的税后净营业利润,是在原有会计利润的基础上经过多项调整而得到的。到目前为止,Stern&Steward咨询公司已经确认的调整项目达到200多项,但一般只需调整5至15项就可以。主要的调整项目有:研发费用、商誉、存货成本、各种准备、递延税款等。其调整的具体目的包括:调整稳健会计的影响(如研发费用资本化、先进先出法)、防止盈余管理(如不提坏账准备)、消除过去的会计误差对决策的影响(如防止资产账面价值不实)等。

(二)财务辅助指标的建立

1.EVA回报率与EVA增长率。

EVA回报率=(EVA/TC)×100%,反映了价值创造的综合效率。此指标考虑了投入产出关系,便于企业间的横向比较。

EVA增长率=(本年度EVA-上年度EVA)/本年度EVA×100%,反映企业的经营绩效是改进还是后退。此指标便于企业的纵向比较。

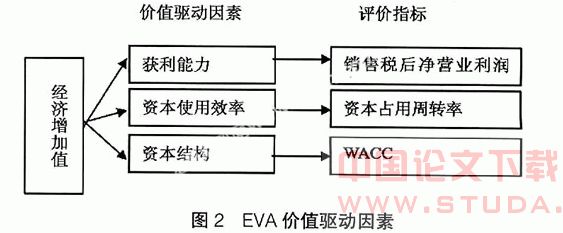

2.EVA的价值驱动指标。

EVA的价值驱动指标是销售税后净营业利润率、资本占用周转率、加权平均资本成本率。

由于:EVA=NOPAT-WACC×TC=(NOPAT/TC-WACC)×TC

而:NOPAT/TC=(NOPAT/主营业务净收入)×(主营业务净收入/TC)=销售税后净营业利润率×资本占用周转率

所以:EVA=(销售税后净营业利润率×资本占用周转率-WACC)×TC

因此,一个企业在占用一定资本的情况下,企业的获利能力、资本使用效率和资本结构成为EVA的直接价值驱动因素,销售税后净营业利润率、资本占用周转率和WACC也就成为考察价值驱动因素确实可行的考核指标。其相互关系如图2:

销售税后净营业利润率=(NOPAT/主营业务净收入)×100%,反映企业经营活动最基本、最重要的核心业务的获利能力。该指标便于说明企业产品附加值的高低、是否具有较强的市场竞争力与潜力。

资本占用周转率=(主营业务净收入/TC)×100%,反映了企业资产的管理质量和利用效率。该指标是考察企业资产运营效率的一项重要指标,体现了企业经营期间全部有效资产从投入到产出的流转速度。

WACC=债务资本成本率×债务占总资本比例×(1-所得税率)+权益资本成本率×权益资本占总资产比例,反映一个公司通过权益和债务融资的平均成本。该指标可衡量企业的资本结构是否合理、企业的资本成本率是否能保持在一个具有竞争优势的水平。

3.税后净营业利润现金率。

税后净营业利润现金率=(经营活动产生的现金净流量/

NOPAT)×100%。

其中,经营活动产生的现金净流量就是现金流量表中经营活动的现金流入与现金流出之间的差额。

净利润指标只是单纯地对利润表进行管理,NOPAT不考虑融资方式下企业的获利能力;而EVA管理综合了资产负债表和利润表两方面,通过考察税后净营业现金率指标,不仅建立了EVA与现金流量表的联系,而且可以衡量企业的税后净营业利润有多少是以现金的形式获得或有多少是有现金保障的,体现了企业当期收益的质量状况。

4.未来增长价值(Future Growth Value)。

未来增长价值(FGV)=市值-当前营运价值

=市场增加值-当前EVA/WACC

FGV是未来各期EVA增长值的现值,是对EVA的进一步延伸;市值即为股票的市场价值;前营运价值(COV,Current Operating Value)是指公司当前的经营所能创造的增加值贴现的总和,体现的是当前盈利能力对价值的贡献;市场增加值(Market Value Added,MVA)就是一家上市公司的股票市场价值与这家公司的股票与债务调整后的账面价值之间的差额。

此指标反映了众多投资者对经营者提高营运业绩期望的综合指标,它是市场总价值的重要组成部分。通过对FGV的分析,能避免经营者过于注重短期收益,鼓励他们分析商业策略、融资决策、财务管理以及奖励机制的长期影响,注重企业未来的发展。

五、结论

本文构建的以EVA为核心的财务评价指标系统优于传统的财务评价指标:一是EVA核心指标考虑了权益资本成本,对利润表进行了调整,能更客观公正地、更全面地评价企业的经营状况、财务状况,在较大程度上消除了利润的人为操纵,避免了企业经营者的短期行为;二是EVA回报率、EVA增长率、EVA的价值驱动指标以及销售税后净营业利润率等辅助指标综合考虑了资产负债表、现金流量表以及利润表,弥补了传统财务指标只考虑利润表的单一性、片面性;三是FGV指标能动态地衡量企业未来发展的能力。

以EVA为核心的财务评价指标体系具有较强的可操作性,但在实际操作中还应当考虑客户层面、内部流程层面、学习与发展层面的非财务指标,这样对企业的评价效果会更佳。

【主要】

[1]宋之杰,马丽娟.实物资产附加值(RAVETM) :经济增加值

( EVA)的价值整合管理[J]. 商场化,2007,(6):83.

[2] AL.埃巴著. 凌晓东译.经济增加值如何为股东增加财富[M].中信出版社,2001.

[3]马丽娟,权聪娜. 上市公司EVA 实证分析——来自沪市制造业[J] .财会通讯(学术版),2007,(3):25.

[4]张蔚虹,刘立.基于EVA的财务管理新视角[J].西北大学学报(社会版),2007,(5):172.

[5]胡燕,王辉.试论以EVA为导向的国有企业经营者业绩评价指标体系及应用——对17 家中药行业上市公司经营者业绩的分析[J].北京工商大学学报(社会科学版),2006,(5):34.