红杉为何领投3000万美金砸向融360?

在风口上,是头猪都会飞起来。互联网金融的创业公司就是风口上的猪,而且还不止一头。当然,融360算是比较幸运的一头。

新一届政府把开放金融作为搞活中国经济的抓手,互联网金融公司都被投资界大大看好。i黑马作者注意到,融360的联合创始人叶大清经常在微信群和微博上分享关于利率市场化的新闻和评论。在接受i黑马采访时,他神采飞扬,“互联网与金融行业的结合这是大势所趋,我们(之前)已经预料到未来会实现利率市场化,但没想到国家决策行动力这么强。”被我国我党的金融开放大风往天上吹的叶大清显然很爽。

是啊,融360,2011年10月成立的贷款推荐搜索引擎公司,只经过500天不算野蛮的成长,7月23日就按其联合创始人叶大清和庄辰超(他同时也是在线商旅推荐搜索引擎去哪儿的创始人)的精密计算和预计,拿到了B轮3000万美元的投资(叶大清说这是实数)。

之所以说不算野蛮,是因为融360团队其实最早是在宇宙中心——五道口的华清嘉园筹备和建立。2011年4季度做产品开发,2012年1季度网站上线,并很快在当年3月拿到A轮700万美元融资。之后,融360一边建立商圈,跟银行等各大金融机构建立合作关系,一边准备大数据后端平台和移动端,流量慢慢从每天过万到每天过10万,现在月流量已超千万。

说白了,这一年多的时间,也仅仅够叶大清团队往设想好的商业模式中填入一堆让人觉得可信的数据。

叶大清承认这一点。此轮融资,从2013年四五月份就开始了,当时融360谈了七八家投资机构,红杉等几家投资商不仅能为融360提供资金支持,而且对互联网和移动互联网有很深的了解,能够提供相应的资源、技术支持,融360最后锁定了红杉领头的几家投资商。

融360向红杉演示了什么?

那么,融360为何能获得号称全球最牛VC机构红杉的青睐呢?

叶大清摆出当年拿到A轮融资时用来游说VC投资人的PPT,跟i黑马作者说,其实用来说服红杉中国合伙人周逵、副总裁曹毅(他同时也投了P2P金融机构拍拍贷上千万美元)的内容跟A轮融资时候差别不大,只不过加了一些数据。

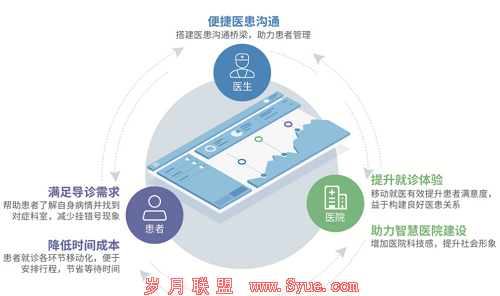

首先,中国零售和消费金融市场爆发是大趋势。第一,当前零售金融行业竞争不断加剧;其二,产品创新及差异化要求不断提高;其三,互联网化和移动化;其四,社会化媒体的发展,使得金融业用户的获取和服务发生变化;其五,大数据使得从海量用户中挑出高质量用户成为可能;其六,总部决策提高效率+本地化服务将成趋势。这些趋势决定了中国需要一个金融服务平台,成为前端用户与后端金融企业连接的桥梁。这一方面让用户轻松安全快捷的选到适合自己的金融产品,另一方面,能为广大大中小金融企业提供海量客户资源,降低运营成本和风险。

其次,融360这样的互联网金融服务平台中国在零售金融行业的创新。之所以美国没有融360这样的企业,是因为,美国金融行业发展到今天已经足够成熟,用户和产品也已经很成熟,个人与金融企业之间能够方便快捷的建立起联系。而中国不同,中国的零售金融行业还处于近似美国八九十年代的状态。马云曾说,中国只有近20%的人群可以享受到金融服务,但是叶大清表示,这个数字太乐观了,全国来看,这个数字最高也就是10%左右。因而,中国庞大的潜在市场及用户需求注定能建一个比美国产业链更大的事业。

除了市场不成熟之外,中国的大中小城市之间,城乡之间差异化明显,500-2000万元之间信贷需求差异很大,这也是和美国很不同的地方。

融360这样的贷款推荐搜索引擎对上游金融机构的价值是:其一,批量开发客户效率高;其二,打破传统线下市场发展客户的高成本做法;其三,信用度比现有其他中介高;其四,目前的客户数据基础难以支持产品创新和风险控制,融360累积数据到一定程度是有可能的。

它对下游贷款客户的价值是:其一,让他们在纷繁复杂的金融产品中找到最符合自己要求的产品;其二,由于融360是向银行等金融机构收钱(按每给银行推荐一个客户收取营销服务费50-100元不等,以及收取成交后银行给的佣金),因此可以客观地比较产品。

叶大清认为,融360技术领先,拥有搜索引擎技术、智能推荐技术、风控体系数据分析能力、金融建模能力、银行产品开发和创新能力、银行产品的动态运营能力,特别是风控能力,建立了融合互联网快速和银行业稳健的创新能力。这也是吸引风投的重要因素,因而让投资方的忧虑基本上得到了解决。

叶大清强调,融360已初步搭建起了闭环系统,从前端用户申请贷款,从哪里贷款,到银行是否批下,再到银行拒绝批准的原因分析,再到为用户进行二次推送这样一个体系。银行与用户的对接,通过跳转或者一个click的形式实现。用户申请后,融360会把客户信息以加密形式发送到金融企业,而贷款是否申请成功银行会及时提供反馈。因为融360搜索引擎上的批准率对于客户是很有吸引力,因而金融机构正确及时的批准信息反馈对其自身发展有帮助。

融360坚决不做线下

因而,叶大清认为,融360在模式上,既不像阿里金融那么有颠覆性,也不像P2P网贷那么有高风险。

对于融360这个不到150人的企业来讲,近2亿人民币的融资的确不是个小数目。但是,获得这样一大笔融资后,叶大清称,不会大范围招兵买马,迅速扩充人员,而是要继续深练内功,开发产品。叶大清解释说,融360不会迅速增加员工,因为当前公司的发展状况要求每一个员工都必须是能独当一面的强兵猛将,而且当前人才市场上同时具有互联网思维和金融思维的人才很是稀缺。“每个员工进来,我都要亲自面试,员工们都是经过层层选拔进来的。”

融360之前是通过使用典型的网站优化的方式来吸引目标用户,比如融360有一个内容团队(7-8人),他们是编辑,负责更新“贷款攻略”这样栏目内容,近万篇文章,居然有一半属于原创作品。

叶大清之前也尝试过跟百度、360等搜索引擎合作,他承认下一步会加大在流量导入方面的投入力度,但他并不赞成携程一年砸七八千万买流量的做法,他也信誓旦旦地说绝不会做类似宜信等线下业务。他兴致勃勃给I黑马展示的是他们刚上线的“信用卡”业务,是希望通过这个业务把更多的初级用户吸引进来,以“漏”进更多优质贷款用户。

至于未来其他搜索引擎和金融企业进入会否杀入这个领域,融360有多高的壁垒与其竞争?叶说,目前,在他的雷达范围还没有看到哪家搜索引擎公司在互联网金融方面发力,“很难想象一个纯互联网公司和银行服务业谈到一起的场面,因为二者还是有很大差别的。即使出现具备这种素质的团队,可能会有后发优势,但融360毕竟到现在已经测试运营一年半了,有这么多用户了,也是有相当竞争力的。”

但在i黑马看来,融360可资骄傲的用户、跟银行的合作关系以及团队优势都算不上什么太大的竞争优势。对一个才一岁多的创业公司来说,一切皆有可能是变数:团队可以被挖,可以内部闹翻;如果百度等巨头真觉得互联网金融有大市场,巨头们有流量和资源,想要撬用户和合作伙伴易如反掌。融360真把自己的壁垒构筑得让巨头都无法进入了才是关键(像去哪儿一样),显然,融360离这个目标还早。

好在,融360借着这股互联网金融风潮拿到了足够烧两年的钱(叶大清也只想烧2年),两年之后会怎样?或者以10亿美元的估值卖给巨头,比如百度?那也很爽。