税法与人权的历史关联与理性反思

税法与人权的关系并非一日而成,它是一个积淀的过程。在这个过程中,税法与人权的关联经历了从古代税法对人权的反动,西方近代人权观对税法的冲击,最后到各国税法与人权和谐的历史轨迹。这一过程所揭示的正是人权推动税法的进步以及税法保障人权实现的互动趋势。

一、税法与人权的历史关联:从反动、冲击到和谐

1.古代税法对人权的反动回顾我国古代历史,各个封建王朝的税法制度与人权理念冲突不断

《淮南子• 兵略训》载秦朝时期“二世皇帝……兴万乘之驾,而作阿房之宫,发闾左之戍,收泰半之赋。” 颜师古注《食货志》亦云:“泰半,三分取其二。”也就是说秦民把亩产的三分之二以上的粮食交给国家作为田赋。 [1]广大农民在秦王朝的残酷的剥削和压迫下,生存权受到巨大的威胁。大量的农民“亡逃山林,转为盗贼”,进行反抗斗争。公元前209年的陈胜、吴广大泽乡起义更是吹响了秦朝灭亡的号角。

唐朝是我国封建时代最强盛和统治时间最长的王朝之一。然而至其后期,由于对藩镇和边疆各族战费的支出,官僚机构膨胀以及统治集团生活奢侈等原因,政府的财政支出日增,不断加重赋税。初行两税法时,规定定税计钱,折钱纳物;但由于铜钱的流通额不能满足社会需要,致使钱价不断上涨,物价不断下跌,即使税额不变,纳税者的实际负担也在增加。懿宗以后,政府的财政危机严重,经常向农民预征两三年的赋税,使农民的负担更加沉重。有些地主把他们的赋税以各种方式转嫁到农民头上,甚至兼并了农民土地,仍要农民交纳赋税。破产逃亡户的赋税也被官府强加到未逃户身上,这就使未逃户也走上破产逃亡之路,造成阶级矛盾日益激化,终于导致公元874年黄巢领导的农民战争,并给唐王朝以致命一击。[2]

到了清朝时,除正赋地丁银和漕粮外,清政府还征收盐税、茶税、渔税、牙税、契税、当税、关税等各种名目的杂赋。乾隆、嘉庆以后,清政府的赋税岁收总数可达到四千几百万两之多。

其实回顾每个朝代,在其建国之初都是“攒造黄册,以定赋役,核隐漏,清逃亡,法例甚详”。但随着政局的稳定,经济的复苏,统治者侵吞人力、物力的劣根性日渐暴露无遗,他们随意地过量征收赋税和摊派徭役,剥夺普通百姓最基本的人权。因此,尽管历朝都要更新创制赋役法制,但最终都无法从根本上解决古代税法对人权的反动。

2.西方近代人权观对税法的的冲击

封建时代的所谓税法大多不过是君主随意下达的圣旨而已,远非近代法治的范畴,随着人权理念的,西方近代税法开始与人权发生激烈的冲突,并成为资产阶级革命的导火索之一。

在英国,查理一世任国王期间(1625—1649年),因在与西班牙、法国的战争中发生了财政困难,未经议会同意强征关税,尤其是在伦敦及其它港口城市以沿岸警备为名,命令各地提供船只和船员,称之为“船舶税”,对此,代表广大人民利益的英国议会与国王进行了斗争。斗争的结果是在1629年的《权利请愿书》中规定,“没有议会的一致同意,任何人不得被迫给予或出让礼品、贷款、捐助、税金或类似的负担”,从而在早期的不成文宪法中确立了税收法定主义。然而1640年查理一世为了通过税收来筹集对付苏格兰军队的军费不得不两次召集议会,由于议会与之相对立而导致英国内战的爆发,并将查理一世推上了断头台。

与之类似,引起1789年法国大革命的原因之一,是在数百年来的旧制度下,农民的负税过重。自路易十四以来形成的专制传统,国王的权力是无限的,他可以随时制定或修改,任意决定其臣属的命运,任意对人民横征暴敛。1787年11月,国王路易十六亲临巴黎高等法院,要求强行通过一项借款和课征新税的计划。国王的专制和残酷激起了人民的反抗。1789年7月14日,巴黎的市民攻克了象征封建统治的堡垒——巴士底狱,反抗的怒火由此遍布法国的城镇乡村,农民冲进领主的馆舍,要求领主交出承担纳税义务的文件,并当众烧毁。8月4日,国民议会通过决议,废止一切免税特权、封建租税等封建制度。作为革命成果,8月26日,宪法制定会议通过了《人权和公民权利宣言》,以法律形式完成对人权的保障。

从近代西方税法与人权理念的冲突历程来看,人权理念的不断发展作为一种不可逆转的趋势,在与税法制度的一次又一次的冲突与对抗中,将税法中的专制性、特权性、剥削性等因素逐一剔除,从而最终使得税法从封建专制统治和皇权暴政肆虐的工具转化为以关注、保障人民权利和制衡强权的利器。

3.各国税法与人权的和谐

从前述考察中我们可以清楚地看到,西方近代税法与人权的冲突主要与宪政制度的确立紧密相连。可以说离开了宪法的保障,人权就只能成为“纲领条款”,起到“宣言”作用,而不能真正具体化为人民手中的权利以保护其应得利益,因此有学者提出“衡量一个国家的人权法现有状况,宪法总是一个首要的参照依据。” [3]随着法治进程的发展,各国的法律制度对人权的保障不再局限于宪法层面,因为对于其它下位部门法来讲,宪法的规定显得太抽象,太纲领性,而“宪法与部门法两方面结合考量才是一国人权法定状况的真实表达。” [4]因此必须将宪法所保障的人权再具体到下位的部门法中去。作为“纳税人对抗征税权力的‘权利立法’”的税法必定要对人权的保障作出回应。因此现代各国税法在经历了与人权理念的激烈对抗、冲突之后逐渐开始显现出许多和谐发展的征兆:

首先从各国的国内法来看,世界上许多国家和地区的税收法律文件或者指导性规范中都体现着人权理念。加拿大于1985年颁布了《纳税人权利宣言》,其目的在于让纳税人了解这些权利并通过适当方式使这些权利得到税务当局的充分尊重,从而实现对人权理念的贯彻。随后日本社团人自由人权协会于1986年2月也发表了《纳税者权利宣言》,在发表之声明中写到:“租税状况对人们的生活、人权具有决定性影响,这同时也启发了国民、纳税者对租税状况进行法的统制的重要性。” [5]美国现行的《纳税人权利法案》是在原有法案基础上,于1996年签署通过的。整个法案包括两部分:一是解释纳税人拥有的基本权利;二是解释纳税检查上诉、税款征收和要求退税的各种程序。[6]为进一步体现对人权的保障,1998年7月22日克林顿总统签署发布了《国内收入署重建和改革法案》,对《国内收入法典》的有关内容进行修正和增补,其中主要内容就是关于纳税人保护和权利问题。[7]

从国际法的角度来讲,2000年9月7日于德国慕尼黑召开的国际财政协会全球会议,特对纳税人权利的法律保护问题举行了专题研讨。与会专家取得一致共识:应制定各国纳税人权利保护的最低法律标准,并在适当的时机制定《纳税人权利国际公约》,以加强纳税人权利保护的全球合作与进步。

综上,无论从国内法还是国际法的发展来看,税法对人权理念的体现都是近代法治社会(包括国内与国际社会)健康发展的一个显著特征,在经过历史上的反复对抗与摩擦之后,税法开始自愿或被迫地接受人权理念所带来的一系列新的价值,比如民主、自由、安全和公平等等,它们开始以人权保障理念为依托植根于税法的体系之中,与税法的发展同步演进,因此可以说税法与人权理念的和谐发展已成为现代税法与人权的历史发展的主旋律。

二、税法与人权的理性反思从上面的考察可以看到,税法与人权关系的轨迹是由冲突走向和谐,它昭示着税法与人权观的理性互动,互相促进。

1.人权理念推动税法的进步

(1)人权中的自由理念对税法的促进

人的特性是自由成为天赋人权的必要条件。就人与自然的关系或人的自然性而言,自由之所以被认为是人权或天赋人权,是基于人类的本能。这种自由,可以说是人类与生俱来的自然本性。因此自由理念首先反映的是一种人对于自身生存权的最基本的关注。而近代人权中的自由是作为上的反抗权而提出的。因为人民不能借助统治者所制定的去反抗统治者的暴政,就求助高于法定权利的天赋人权与自由。洛克最早提出了人民有推翻暴虐的政府的权利。而美国掀起独立战争时,作为英国殖民地的人民,不能依靠其宗主国的法定权利与自由,只能以非法定的人权为其反抗英国的道义旗帜。法国大革命也是以人类固有和应有的政治人权———革命权、自由权作为合法根据。法国人权宣言和美国的独立宣言中,都分别把“自由”、“反抗压迫”和“推翻专制暴虐政府”等理念列入基本人权的范畴。因此自由理念也反应为一种对强权的监督与制约的愿望,续而为一种对所谓公民权的关注。

人权中的自由理念对近税法的进步有着积极促进的作用。首先,人权中的自由理念推动了专制国家人民以革命性的方式来进行税法的改革。如前所述,我国历史上各封建王朝的更迭都是因为税法与人权中的自由理念的冲突而起。人民想自由获得自己劳动所得的渴望与封建主们希望通过强权所支撑的税收制度无偿占有人民所得的贪欲的不断对抗,一次又一次地导致人民拿起武器与专制强权作斗争,以根本性的方式推动了税法制度的改革。其次,人权中的自由理念促进了税法的近代化。前述西方几次大的资产阶级革命从根本上将税法的发展推入了一个崭新的时期,通过资产阶级与封建势力的不断较量,由人权中的自由理念派生出的一些新的理念,如民主、安全等等都开始进入税法的范畴并为保障人民的权利服务。这些理念与自由理念一致,使得现代税法越来越关注普通民众的要求,更加明确人民可以行使哪些权利,他们将如何行使这些权利,政府可否通过税法干涉这些权利等问题。

(2)人权中的公平理念对税法的完善

人权中的公平理念主要指一种社会公平。所谓社会公平是指,社会制度在调配基本的权利与义务关系方面做到平衡或一致。一般来说,社会公平可以区分为两个层面。第一个层面是社会根本制度的公平,也即普遍水平。当然这种公平也是历史的产物,判断一种社会根本制度是否公平,既有普遍的、绝对的标准,也要和具体的社会历史条件结合起来。第二个层面是指社会各方面的具体体制、机制、结构和关系的正义,也即特殊公平。特殊公平涉及到社会生活的各个层面,具有丰富的内容和复杂的结构。人权中的公平理念不仅仅是出于人类社会对效率的追求而成为合法的存在,它最深刻的根源在于人类对自身权利的终极道德关怀。

人权中的公平理念对税法的完善有着非同寻常的意义。首先,税法的制度设计要从社会公平的角度去思考,以人民大众的利益为依托来公平税赋,特别对于我国的农业税来说,这一理念是否得到贯彻具有重大的意义,我们将在下文中着重探讨;其次,从人权中的公平理念来看,税收征管关系和税款征收关系都应该是公平的,征税主体与纳税主体之间的权利义务也应是对等的。但是,长期以来,人们只看重税收关系的公平,而对税收管理关系中的公平关注不够,没有从税收的绝对水平和纳税人与征税人之间的权利义务的对等状况看税收公平。单纯从纳税人之间的权利义务平等很难对税收公平有全面而深刻的认识。如纳税人都课征苛捐杂税,虽然在经济关系上能满足横向公平的形式,但却是违反了税收的正义性。因此,人权中的公平理念将税收的绝对水平和征税人与纳税人之间的权利(力)义务对等这两个新的参照系引入税法体系中予以重新思考,为税法的进步提供了巨大的支撑。

2现代税法促进人权的实现

受到上述人权理念的指引,现代税法对其进行积极地回应,并试图促进、保障人权在更大范围内的实现。这可以从税法的本质和功能两层面予以阐释:

(1)代税法的本质与人权的实现

许多学者都认为税收是国家为实现其公共职能而凭借其政治权力,依法强制、无偿地取得财政收入的一种活动或手段。而税法必定是保障这种所谓国家征税权的法律制度的总称。随着萨缪尔森在《经济学与统计学评论》(Review of Economics and Statistics)1954年第11月号上发表的《公共支出的纯理论》(The Pure Theory of Public Expenditure)中提出公共产品这一概念,一场财政学理论的革命开始对税法的研究,特别是税法的本质的思考产生巨大的影响。

按照萨缪尔森的定义,所谓纯粹的公共产品是指这样的物品,即每个人消费这样的物品,不会导致别人对该产品消费的减少。[8]由于公共产品的非排他性,使得所有的公民都有消费它们的可能性,因此为了保证能持续地提供公共产品,国家被赋予了向所有公民征收一定财物的权力,从而导致了征税权的产生。基于这个定义,国家的征税权并非再像最初奥古斯都罗马皇帝/恺撒(Caesar Augustus)所发布的“世人均应缴税”(all the world should be taxed)之命令 [9]那样具有至上的权威,它只不过是国家为提供公共产品的需要,作为交换经法定程序向国民征收财物之权力。

“权力乃为权利而设,它本身也须以相应权利为基础。” [10]因此国家征税权必须以人权为其基础,而不能对其肆意剥夺与侵犯。但“权力形成之后却立即自命不凡,摆出一副神秘和神圣的面孔,似乎超然权利之上……权力本为经社会权衡,限定之力,它却时常摆脱约束,为所欲为”[11]前述税法与人权的冲突的情况大多是由于国家征税权失去了制约,对人权构成侵害而导致的。

因此作为现代税法的本质就在于对国家征税权的制约从而实现对人权的保障。正如有学者指出的:国家拥有以公权力行使为后盾的课税权;但课税的对象(所得、财产、营业、消费等),其处分权则归诸民间社会,使个人或团体得以自寻目标,自我决定、自由发展、自我负责。 国家征税权这一“公权力”,鉴于它易被滥用和由此产生的对人权的破坏性,其行使必须被附加各种限制条件,而这些条件大多为税法所设定。因此宪政国家,尤其是实质法治国家,本质上必须同时为租税国家。 [12]这表明国家的征税权的行使必须是以不干涉人民固有的一些权利为前提,离开了这个前提,国家的征税权就将失去其合理性而沦为专制的剥削与掠夺。现代税法的本质就是在制约国家的征税权的同时,对人权中的自由、民主理念给予充分的保障。

现代税法的本质主要从两个方面来实现对于人权理念的推动:一方面为保证国家持续提供公共产品,又不必牺牲经济自由,故以纳税义务为私有财产及自由经济体制之代价。 [13]但必须从外部将国家财政收入尽可能地以税的形式征收,将其纳入税法的规范之下;另一方面,租税之征收本身,即隐含扼杀个人自由之危险,如不及时规制,则宪法所保障之自由与权利亦失其意义。因此必须从内部对国家征税权的行使进行全面的税法规范,从而实现对人权的保障。

(2)现代税法的功能与人权的实现

现代市场经济天然地具有自发地向效益(利润)倾斜、保护竞争而鼓励强者的特点。无论是还是劳动者,在激烈的竞争中都是既有机遇又有风险。因此,随着各国经济发展水平的提高和劳动人口的增加,国家的职能及其所承担的社会责任也日渐加重。伴随被西方社会学家和经济学家称之为“安全网”或“减震器”的社会保障与社会福利制度的不断发展,现代福利国家的概念由此产生。为建立现代福利国家,作为规范政府支出的税法制度必定以其特有的职能对此作出回应,并以此为契机贯彻对人权理念的实现。

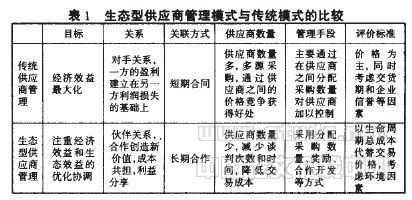

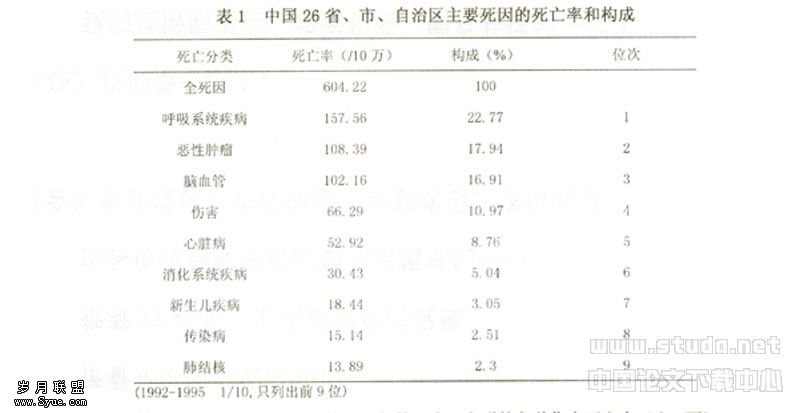

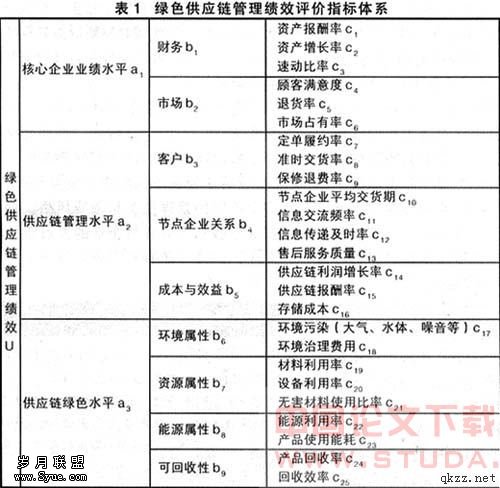

为实现福利国家的目标,许多关于社会福利的支出在各国政府的购买性支出中占有很大比重。如表1所示,被公认为福利国家的英国、法国、加拿大、原联邦德国的政府和医疗卫生支出占财政支出的比重都相当的大。

(表1-1)

国 别 中 国 英 国 法 国 加拿大 原联邦德国

国家政府教育支出占财政支出(%) 9. 9 11. 7 9. 3 14. 2 8. 5

政府医疗卫生支出占财政支出(%) 1. 3 11. 5 19. 1 15. 7 16. 4

资料来源:《统计年鉴》(1989年);世界银行:《1989年世界发展报告》

相比之下我国作为发展中国家,由于经济基础比较薄弱,离实现福利国家的目标还有一段距离。

但从表2中一些发展中国家的公共教育支出占GNP的比重的变化可以看出,发展中国家一直在致力于福利国家目标的实现,并取得了显著成效,建立福利国家已成为一股席卷全球的、不可扭转的潮流。

(表1-2)

国家或地区 马来西亚 巴西 巴基斯坦 撒哈拉以南非洲

1960年(%) 2. 9 1. 9 1. 1 2. 4

1989年(%) 5. 6 3. 7 2. 6 4. 1

资料来源:联合国开发计划署(1991);《国际经济和社会统计提要》(1993),第388—389页

建立福利国家的目标对于人权的保障有着非常重大而积极的意义。因为它关注的都是人最低限度的权利的满足(如生存权、受抚养权、受帮助权等)。而财税系现代福利国家之重要工具,税法作为规范政府财政支出的重要法律制度,对实现福利国家的目标,保障人权起着深远影响。基于纳税人立场构筑的租税概念完全不同于传统的租税概念,它以维护纳税人、国民的福利为核心内容。 [14]现代租税国家必须在不侵犯公民人格权、财产权等基本人权的前提下,运用税收的宏观调控功能,积极参与福利国家目标的实现,以对人权中的公平理念给予充分的保障。

为实现这一目标,现代税法可以从以下方面发挥其职能:立法开征一些福利性质的税种如社会保障税,为达到福利国家目标提供稳定的资金来源;②通过法律监督规范政府的公共教育支出、公共卫生支出、社会最低生活保障支出等行为,增加政府税收支出的透明度,真正做到专税专用、专款专用,从而保障福利国家目标的实现;③通过一系列长期的减税法案,从根本上减轻人民的税负,增进社会福利。以美国为例,布什总统在2003年签署的《就业与增长法案》,就为九千一百万纳税人平均每人减税1126美元。 [15]而在过去的三年中,美国已经经历了三次减税。 [16]这些措施为实现税法与人权的和谐发展奠定了坚实的基础。

【注释】

[1]徐世虹.:《法制通史》(第二卷). 北京:出版社,1998,124。

[2]张传玺.:《简明中国古代史》(第二版). 北京:北京大学出版社,1994,415—416。

[3]丁一.:纳税人权利保护的最低法律标准 —— 一种人权的视角,财税法论丛(第2卷). 北京:法律出版社,2003 , 76。

[4]同上。

[5] [日] 北野弘久:《税法学原论》(第四版). 北京:中国检察出版社,2001, 34。

[6]刘学峰 冯绍伍:国外保护纳税人权利的基本做法及借鉴. 涉外税务,1999(8),34。

[7]邱慈孙.:美国纳税人权利保护简介. 江西财税与,1999(8), 47。

[8]刘溶沧、杨之刚.:财政学论纲. 北京:出版社,1998,24。

[9] [台] 黄俊杰.:税捐正义之维护者,《台大法学论丛》,第32卷第6期。

[10]漆多俊.:论权力.法学研究,2001(1)。

[11]同上。

[12]葛克昌:《税法基本问题》,月旦出版社,1997,12。

[13]同上。

[14]丁一:纳税人权利保护的最低法律标准 —— 一种人权的视角. 财税法论丛(第2卷). 北京:法律出版社,2003 , 76。

[15]The Jobs and Growth Act of 2003, Source: www.whitehouse.gov/。

[16]Tax Hikers are Relics of Past, Source: www.usatoday.com/news/opinion/editirials/2004—05— 16—oppose_x.htm。