中国利率政策净出口传导渠道有效性的实证研究:1996~2003

来源:岁月联盟

时间:2010-06-25

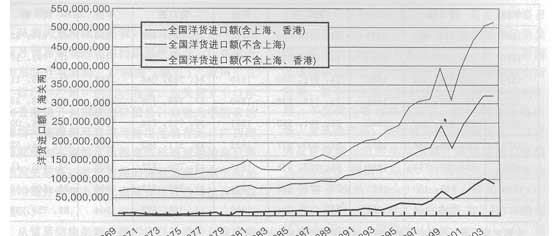

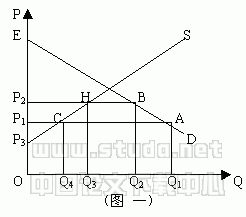

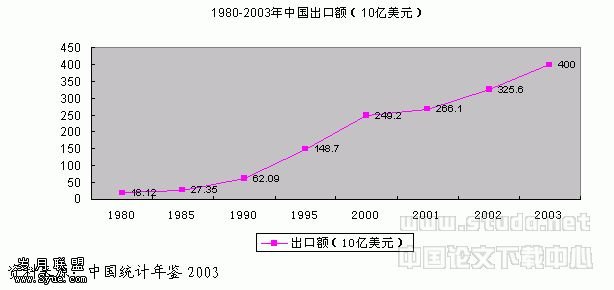

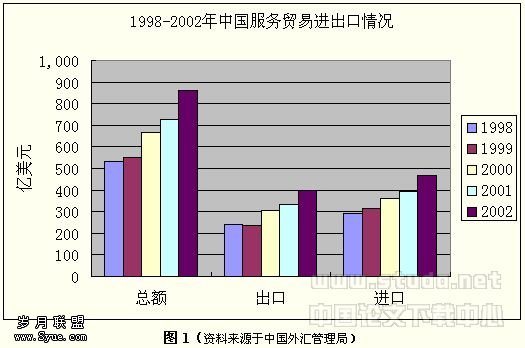

净出口(Net Export,NX)是开放中总需求的重要组成部分,20世纪90年代以来,它对我国经济的影响力度逐渐增大,在GDP中的占比总体上也呈现出上升趋势。随着净出口对经济影响力度的增加,宏观经济政策对外需调节作用的好坏直接影响到其对整个国民经济的贡献度,因此考察利率政策变动对净出口的作用方向和影响力度对于顺利实现中央银行宏观经济调控目标就相当的重要。这里首先要指出的是,除了传统的利率政策的净出口传导渠道——名义存款利率变动通过利率平价理论(Interest Rate Parity)描述的传导机制,即影响汇率变动,从而汇率的变动起到抑制或促进净出口的作用(即名义存款利率↓→直接标价法下的汇率↑→净出口↑),事实上,还有存在另外一种传导渠道,也就是“名义贷款利率变动引起外贸融资成本的变动,进而影响其出口商品的总成本,而成本的变化则会引起出口商品价格的相对变化,进而导致本国出口商品在国际市场上竞争力的变化,最终影响本国的出口量;同时,贷款利率的变动对外贸企业投资存在着抑制或促进作用,从而对出口量产生一定的影响”(即名义贷款利率↓→出口↑)。针对1996年以来人民银行实行的连续下调利率的政策措施对我国净出口需求的影响,本文将沿着如下的研究思路进行:首先从计量的角度对这个阶段的净出口予以数据检验型考察,再对导致某种计量结果的现实原因予以分析,以期能够从实证检验及对现实原因的分析中,得到相应的后续利率政策操作的启示。

二、对利率政策净出口渠道传导效果的实证检验

根据上述两个传导渠道,本文选择的变量有净出口(NX)、出口(X)、直接标价法下人民币汇率(ER)、名义存款利率(NID)、名义贷款利率(NIL),数据选用1996年~2003年的季度数据。在进行实证检验之前,先对各变量时序数据的平稳性予以考察,以便根据“平稳性”结果,选择使用适当的计量方法。ADF单位根检验结果表明:ER、NID、NIL、NX的变量序列均平稳;X的变量序列不平稳,其一阶差分仍不平稳。

1.对利率政策传统的净出口传导渠道(NID↓→ER↑→NX↑)的实证检验与分析

(1)对传导机制第一步“NID↓→ER↑”的实证检验:利用EViews软件检验名义存款利率(NID)与汇率(ER)之间的统计关系。由于NID和ER二变量的时序数据都是平稳的,故可以直接进行OLS回归,然而考虑到利率变动对汇率的影响可能会具有的时滞性,因此采用自回归分布滞后(ADL)模型更具有解释力度。为了使进入拟合方程的解释变量对因变量更具有解释力度,因此在利用ADL模型进行回归之前,先运用Granger因果检验方法对利率与汇率二变量之间是否存在因果关系进行检验,结果显示:当“滞后阶数=2”时,利率和汇率相互都不是对方的Granger成因,即此时二者之间不存在“联动性”;当滞后阶数分别为3、4时,利率与汇率之间互为对方的Granger成因,即此时“双率”间都存在“联动性”;当滞后阶数为5时,联动性消失。根据此检验结果,可知利率滞后三阶和滞后四阶的变量都是汇率变量的Granger成因。

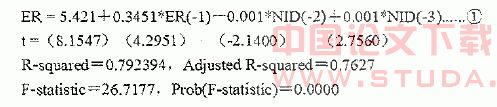

在确认NID是ER的Granger成因具有一定的解释力度之后,我们运用ADL模型对NID和ER“1”到“4”阶的滞后变量进行回归拟合,通过逐一删除t统计值不明显的变量,最终得到简化后的回归拟合方程(即“简化模型”)如下:

为全方位考察拟合方程①的总体可信度,本文对拟合方程①是否存在“自相关”、“异方差”和简化模型相对于一般模型实施的系数约束是否有效,分别运用LM检验、ARCH检验、Wald检验对方程①依次实施相应检验。经此三项检验,表明拟合方程①不存在使方程可信度降低的“自相关”和“异方差”,简化模型约束具有有效性。结合方程的各项统计指标值,总体来看,方程①拟合较好,具有可信度。然而值得注意的是,虽然方程拟合度和可信度都较高,但方程①中NID(-2)和NID(-3)的回归系数绝对值都很小(仅为0.001),这表明NID对ER的解释力度较小(名义存款利率每变动1个百分点,只能引起汇率0.001个单位的变动)。此外,NID(-3)的回归系数符号为正,这又与经济意义不符。根据利率平价理论,名义存款利率代表着本币的收益率,因此在外币利率不变的条件下,本币利率的下降会导致本国资本的外流,从而导致本币即期汇率贬值,而远期汇率将升值或有升值的预期。由于我国人民币汇率采用的是直接标价法,当名义存款利率降低时,按理汇率应该贬值,即表现为人民币汇率数值上的增大,因此从“数值”的变动方向来看,NID与ER应该是反向变化。NID(-3)回归系数为正值,反映出我国存款利率变动与汇率之间不存在传统传导渠道中描述的“双率”之间本应具有的反向变动关系,另外也从侧面启示我们在我国“利率→汇率”的“利率平价”传导机制很可能不成立。为了进一步证实这种想法,本文对“双率”之间的相关系数(Correlation Coefficient)进行了检验,结果表明二者呈现出高度的正相关关系(相关系数为0.8592)。相关系数检验再次证实了我国名义存款利率的变化对人民币汇率而言,不仅不存在理论上的传导机制作用,反而有相反的影响。

综合上述实证检验结果,我们可以得出下述结论:(1)从整个考察区间来看,名义存款利率与汇率之间具有一定的“弱联动性”,利率变化对汇率的影响存在滞后效应(滞后期为三个季度到一年);(2)名义存款利率的下调并不能有效带动人民币汇率数值上的上升,二者之间反而存在正向变动关系,这与理论不符。总体来看,名义存款利率的负向冲击不能有效地影响人民币汇率,前者对后者的调节力度微弱,从而使得中央银行试图通过下调利率带动汇率贬值,进而刺激外需的初衷在传导过程的第一步(即NID↓→ER↑)就受到了严重的阻滞。

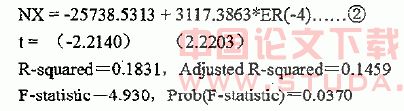

(2)对传导机制第二步“ER↑→NX↑”的实证检验:检验汇率(ER)与净出口(NX)之间的统计关系。考虑到进、出口合同事前就已拟定,从而当期汇率的变动对当期净出口值的影响不大,因此选用“分布滞后模型”以考察汇率变动对净出口是否具有滞后作用且滞后效应有多大。通过逐一删除不能通过t检验的汇率滞后阶变量ER(-p),最终得到下述回归结果:

观察拟合方程②的各项统计指标值,不难看出方程的参数通过了t检验,ER(-4)正的系数符号符合经济意义,而系数数值的经济含义为:在其他条件不变的条件下,汇率数值每增加一个基点(即贬值0.0001个单位),次年净出口总量将增加0.3117亿美元。此外,在α=5%的显著水平下,方程也顺利通过了F检验,这说明ER(-4)对NX的具有一定解释力度,其经济含义在于汇率变动对净出口的影响存在滞后效应。由于检验选用的是季度数据,因此4阶即表示4个季度,故这种滞后效应的滞后期为一年。

综合上述对汇率与净出口之间统计关系的实证检验结果,总体而言,人民币汇率的变动对我国净出口总量的变动有一定的解释力度,但由于汇率变动对净出口发挥作用存在一年时滞期,因此导致当期的汇率变动对当期净出口的影响不大,这使得利率政策的净出口传导渠道在第二步(即ER↑→NX↑)又受到了一定的阻滞。

结合前面对“NID→ER”的检验结果,我们不难发现:不管是“NID→ER”还是“ER→NX”,前者对后者的作用都存在时滞,“双重时滞效应”以及双率之间“弱联动性”的存在使得名义存款利率在即期的下调不能有效地对净出口发挥刺激作用,因此当期的外需并不能显著增加,从而导致扩张性利率政策欲通过“NID↓→ER↑→NX↑”传导渠道来刺激外需的目的难以顺利实现。即便这种传导渠道在我国是存在的——下调名义存款利率能在一定程度上实现对净出口的刺激作用,但由于前后两步加总的时滞期接近两年,导致扩张性利率政策对净出口本应具有的拉动作用被严重削弱。

2.对第二种利率政策净出口的传导渠道(NIL↓→X↑)的实证检验与分析

根据前文对名义贷款利率(NIL)和出口(X)时序数据的平稳性检验结果,可知NIL~I(0),X~I(2),由于X非平稳,故不能进行Granger因果检验和OLS回归估计;同时由于二者不是同阶单整,故也不能利用E-G两步法对其进行协整检验。因而只能通过相关性检验对二者之间的是否存在相关关系予以考察,检验结果表明二者存在负相关关系且相关程度较高(相关系数=-0.630558)。相关性检验的结果符合理论,这在一定程度上为我国下调贷款利率,促进出口增长的政策操作的可行性,提供了统计意义上的依据。

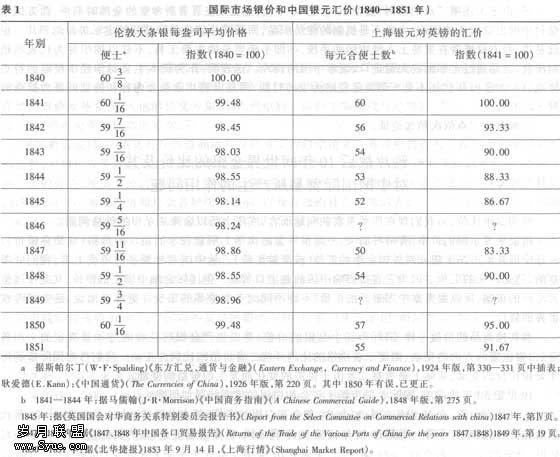

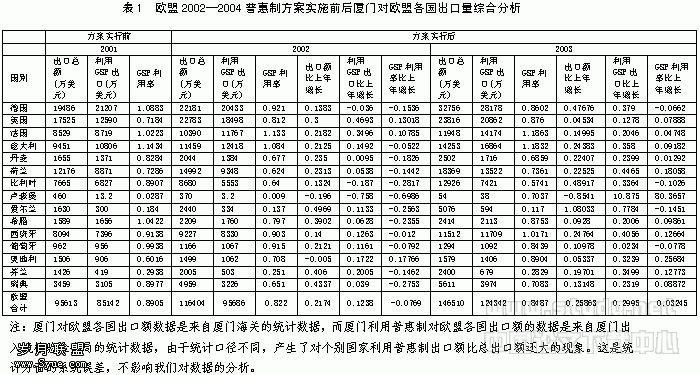

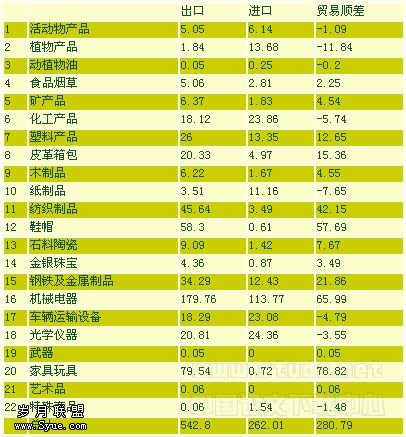

理论上,中央银行下调贷款利率,一方面可以减轻外贸的利息负担,另一方面也能降低其融资成本,使得商品成本下降,从而有利于增强本国出口商品的国际竞争力,扩大出口量,同时贷款利率的降低也能刺激外贸企业的贷款需求,从而增加投资。贷款利率对出口两方面的作用都使得扩张性利率政策对外需具有一定的刺激作用。就贷款利率自1996年连续下调,出口对其的反应可从表1中的数据中得到一定的体现:(1)二者的变动在大多数年份呈反向变动关系,并且出口的名义贷款利率弹性系数符号为负,从这两点看都是符合理论的;(2)从出口增长率这一指标来看,1996年仅为1%,当年出口的极小幅增长很可能是上年紧缩性利率政策的滞后效应造成的。而1997年出口增长率就跃升为20.55%,这也在一定程度上体现了1996年下调贷款利率的滞后效应作用。而1998年出口增长率陡然下跌到0.41%,并不能作为扩张性利率政策无效的证据,其诱因主要在于1998年东南亚危机的爆发使我国周边国家市场需求低靡,这对我国的外需而言是很大的打击;此外这些国家为抵抗金融危机对本国经济的负面影响,都纷纷在不同程度上对本币实施了贬值手段,而西方各国为了削弱负面影响,在人民银行宣布降息后两个多月的时间内,也纷纷调低本币利率,各国对本币汇率、利率实施的变动措施都严重地抵消了人民银行下调贷款利率对出口的刺激效果。而1998年之后我国出口量开始出现向上反弹趋势,并且在较长时间内都保持了较高的增长态势;(3)就出口的名义贷款利率弹性而言,除个别年份受政策时滞效应或亚洲经济环境的影响,弹性值低于“1”以外,其他各年份的弹性值都不低,1996年~2003年各年的平均弹性为-5.31,该数值比笔者测算的同期的消费、投资的利率弹性都高(两个弹性数值分别为-1.22、-3.75)。这说明各年份平均而言,出口对利率下调的反应比消费和投资需求要敏感得多。

注:出口的名义贷款利率弹性=出口增长率÷名义贷款利率变动率

数据来源:中经网宏观年度数据库(www.db.cei.gov.cn)

三、实证检验的结论与启示

1.我国利率政策净出口渠道传导效果:实证检验的结论

结论一:“存款利率→汇率”受到多种体制性因素的制约,加上“汇率→净出口”存在时滞效应,因此有效的“存款利率→汇率→净出口”的传导机制在我国并不存在;

结论二:“贷款利率→出口”这种较直接的利率政策净出口传导机制存在的可能性很大,并且由于这种传导渠道中不存在中介变量,因此时滞性大大降低,较少的传导步骤也使扩张性利率政策效果能较快地得以体现。

2.实证检验结果对人行利率政策操作的启示:进一步的思考

启示一:由于消费和投资需求对降息的敏感度较低,因此在总需求低靡的时期,中央银行应重视“贷款利率↓→出口↑”这一传导渠道,注意通过利率操作实现对出口的有效拉动;与此同时,还应明确随着国际市场对出口商品技术含量愈发的看重,商品的技术含量高低对销量的影响将日益明显,从而使“价格竞争”的地位也就愈发退居二线,这样央行通过调低贷款利率降低外贸企业成本,从而提供降低价格、增强国际竞争力以扩大出口的作用也就不那么明显了;

启示二:虽然受体制性因素的严重约束,由利率变动引起汇率变动,再影响净出口这一渠道很不畅通,从而使利率通过汇率作用于“经常项目”的可能性大大降低,但在现实经济中,利率变动通过让公众产生汇率变动的预期,并进一步影响本国境内外资本的流动(即作用于“资本项目”),这种传导途径却是可能存在的。