企业财务管理变革:基于企业社会责任研究

来源:岁月联盟

时间:2010-07-03

【关键词】 企业社会责任;利益相关者理论;企业财务管理变革

一、问题提出

大量的事实和研究表明,一些企业在扩大经营规模、追求股东利益最大化的过程中存在着忽视社会责任问题,如环境污染、职工工作条件恶化和生活无保障、恶意逃避债务、产品和服务质量低劣、偷税漏税等,从而造成了巨大的社会成本,严重地影响了整个社会的和谐。于是,20世纪90年代以来,在全球范围内掀起了一场企业社会责任运动。其核心内容,是各个国家通过修订公司法、破产法、劳动合同法、环境保护法等法规以及制定企业治理准则和企业社会责任标准,来强化企业的社会责任意识,保护各利益相关者的利益。就我国而言,在发展观的指导和全球性企业社会责任运动的影响下,我国政府十分重视企业的社会责任问题,近年来相继出台了一系列强制性或非强制性的法律法规及标准,如2002年颁布的《上市公司治理准则》、2005年颁布的《企业社会责任标准》、2006年颁布的新《公司法》、2007年颁布的《国有企业社会责任指导性意见》等。所有这些有关企业社会责任或企业治理的规范性文件都对企业社会责任提出了明确的要求和标准,同时也标志着我国对企业社会责任的重视已进入了一个制度建设与规范的新时期。

企业财务管理作为企业的中枢神经对促使企业承担社会责任起着不可或缺的作用。这不仅是因为企业承担社会责任需要付出财务成本,离不开财务支持,更因为企业财务是企业各种利益关系的焦点,企业的财务决策与行为,都会直接地影响到各利益相关者的利益。然而,长期以来,企业财务理论所关注的是企业经济责任,即遵循“股东至上”逻辑,把企业财务目标定位在“股东财富最大化”上,企业的所有财务活动都要服从这一目标。但是,这在实现中,由于缺乏相应的前提条件,即完善的市场和制度环境,从而导致股东与其他利益相关者之间发生利益冲突,损害了其他利益相关者的利益。所以,随着全球化企业社会责任运动的发展,这种基于“股东至上”的企业财务理论,必将受到“颠覆性”的挑战,企业的财务目标、财务治理、财务政策和财务评价等内容,都将发生“革命性”的变化。

二、企业社会责任不是一种简单的利他主义

何谓企业社会责任?学术界有不同的解说,但归纳起来主要有三种观点:一是将企业社会责任与企业责任相等同,认为企业社会责任包括经济责任、法律责任、道德责任和慈善责任(Carroll,2000);二是将企业社会责任与企业的经济责任、法律责任和道德责任相并列,认为企业责任包括经济责任、法律责任、道德责任和社会责任(Brummer,1991);三是将企业社会责任与企业经济责任相对应,认为企业责任可以概括为经济责任和社会责任两大类。前者是企业为股东谋求利益的责任,而后者则是企业对股东之外的其他利益相关者(债权人、顾客、供应商、社区、公众、政府和员工)以及环境承担的责任,既包括法律上的社会责任(法律法规所规定的企业必须承担的社会责任)也包括道德上的社会责任(道德伦理所要求的公司应该承担的社会责任)(卢代富,2001;上海证券交易所研究中心,2007)。本文倾向的是第三种观点。其理由是:第一种观点忽略了企业经济责任与社会责任的异质,更不利于在“股东至上”理论盛行的情况下,突出企业社会责任思想;第二种观点,存在混淆概念问题,因为企业无论从事经济责任活动还是从事社会责任活动都要遵循法律法规和考虑道德规范的要求。

企业为何要承担社会责任,是企业社会责任研究中必须首先回答的一个根本性问题。虽然有关企业社会责任的思想源远流长,可以追溯到两千多年前的古希腊时代,但长期以来对这一问题的研究却没有得出一个科学的理论化答案。直到利益相关者理论的出现,才使企业社会责任的研究有了理论依据(沈洪涛,2005)。正如Wood and Jones(1995)所说,20世纪90年代以来,利益相关者理论被认为是可以用来研究企业社会责任问题的“最为密切相关”的理论武器。该理论认为,企业是各利益相关者缔结的“一组契约”(Jensen and Meckling, 1976; Freeman and Evan, 1990) ①。这就意味着企业的目标是追求企业价值大化,而不仅仅是追求股东财富最大化;企业的利益是各利益相关者的共同利益,而不仅仅是股东的利益;企业的所有权安排,要平等地对待各利益相关者,而不是把企业所有权集中地分配给股东;企业发展的物质基础除了股东投入的股权资本外,还包括债权人投入的债务资本、经营者和员工投入的人力资本、供应商和客户投入的市场资本、政府投入的公共环境资本(如制定公共制度、提供信息指导和维护生态环境等)以及社区和公众提供的经营环境;企业发展的基本模式是各利益相关者之间的长期合作,而不仅仅是依赖于股东。这些与“股东至上”逻辑绝然不同的观点,就是利益相关者理论的基本思想(张兆国,2007)。由此不难看出,企业要从股东之外的债权人、顾客、供应商、政府、社区、公众和员工等其他利益相关者那里获得各种专用性资产和良好的经营环境,以实现其可持续发展,就必须承担社会责任,考虑他们的利益要求。也就是说,企业承担社会责任不是一种简单的利他主义,而是一种“既利己也利他”的最优抉择。利益相关者理论,把企业社会责任纳入其研究的视野,不仅使企业社会责任的研究有了更科学的理论基础,而且也使自身的发展有了更加坚实的微观基础 ② 。

还必须指出,企业承担社会责任与“企业办社会”是绝然不同的观点。强调企业承担社会责任,是要求企业在追求自身利益和股东利益的同时要考虑其他利益相关者利益和社会公共利益。而“企业办社会”则是不顾企业自身和股东的利益,过多地承担社会职能,例如,我国国有企业在改革之前因“企业办社会”而背上了沉重的包袱,举步维艰。

三、面对企业社会责任的财务管理变革

面对企业社会责任的强烈挑战,企业财务管理作为企业各种利益关系的焦点,必须相应的变革,从“股东至上”型财务管理模式转变为“利益相关者合作”型财务管理模式。要实现这一历史性的转变,就必须对企业的财务目标、财务治理、财务政策和财务评价等内容加以变革。

(一)企业财务目标的变革

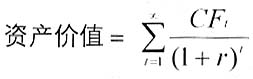

企业财务目标的导向作用使其颇受财务学界的广泛关注,但至今未形成统一的认识,其中最流行的观点是“股东财富最大化”。这种观点认为,在资源有限的情况下,凡是有利于实现股东财富最大化的财务决策与行为才是最优,否则就是不优。但是,在现实生活中由于不存在万能的市场、无瑕的制度环境以及企业的风险不是全部由股东承担等相关前提条件,因此追求股东财富最大化就会导致企业忽视社会责任,损害其他利益相关者的利益。而按照利益相关者理论,考虑到企业社会责任,应把企业财务目标确定为“企业价值最大化与分配公平化”。

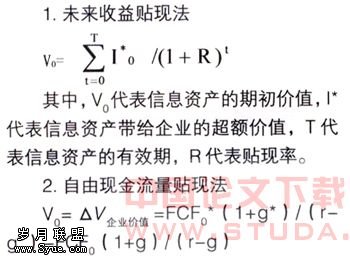

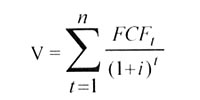

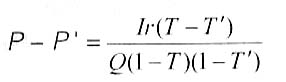

企业价值是企业未来收益的现值。企业价值最大化是指企业通过合理经营,采取最优的财务政策,在考虑资金时间价值和风险报酬的情况下,使其可持续发展,从而使其价值达到最大。它体现了各利益相关者对企业的利益要求。尽管各利益相关者对企业的利益要求有所差别,如股东期望资本增值最大化、债权人期望按时收到本息、职工期望薪金收入最大化、政府期望企业的社会贡献或税金最大化、公众期望企业维护和支持社会公共利益等,但这些不同的利益要求,实际上都内含于“企业价值最大化”之中,都可以在实现企业价值最大化中得到满足。如果把企业价值比作一块蛋糕,由各利益相关者共同分享,则当这块蛋糕一定时,各利益相关者的利益就会此消彼长,而当这块蛋糕增大时,各利益相关者的利益就会有所增加。在各利益相关者的利益得到“最大化”满足的同时,也为企业可持续发展,实现价值最大化奠定了更加坚实的基础。

但是,要使各利益相关者的利益都能够在价值最大化中得到满足,还必须做到把企业价值在各利益相关者之间加以公平的分配,使各方的利益达到和谐统一。因此,应把“企业价值分配公平化”纳入企业财务目标之中。而要做到这一点,就必须建立起相应的财务治理机制。

(二)企业财务治理机制的变革

企业财务治理机制是指各治理主体为了维护其产权权益,基于一组契约关系,对企业财务行为施加有效控制和积极影响的一套制度安排。它直接关系到各利益相关者之间的利益分配是否公平和有效率。长期以来,受“股东财富最大化”财务目标的导向作用,有关企业财务治理机制的研究,主要是基于“股东至上”逻辑,认为一种有效的企业财务治理机制,是“资本雇用劳动”式的单边治理模式,把企业财权(包括财务收益权和财务控制权)集中地分配给股东是一种最有效的财务治理机制 ③。毫无疑问,这种“股东至上”的财务治理机制,难以保护其他利益相关者的利益。要突破这种财务治理机制,就必须在企业财务方面建立起共同治理与相机治理相结合的财务治理模式。

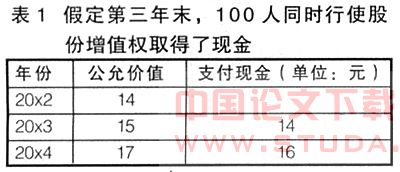

企业财务的共同治理机制,就是通过建立一套有效的制度安排使企业财权安排能够平等地对待各利益相关者,它取决于企业所有权安排的对称性。目前,共同治理模式已成为各国企业治理结构的现实抉择。例如,美国的《公司治理声明》、英国的《Hamper报告》、韩国的《公司治理最佳实务准则》、日本的《公司治理原则》等国家的公司治理原则,都十分强调要重视各利益相关者在公司治理中的作用,要维护各利益相关者的产权权益(李维安,2001)。借鉴这些国家的经验,企业财务共同治理机制的内容主要包括:第一,共同的财务收益分享机制。即为企业投入了专用性资产的股东、债权人、经营者和员工等利益相关者都应该从企业财务收益中获得相应的报酬。为了使经营者和员工能够分享企业财务收益,并承担企业风险,就必须在他们的报酬结构中设置长期风险收入这一长期激励项目。所谓长期风险收入,就是将人力资本股权化所带来的一种风险收入。它与企业未来经营业绩相联系,有助于防止经营者和员工的短期化行为,激励他们为实现企业价值最大化而做长期投入。借鉴国际经验,对经营者的长期风险收入可以采取股票期权、虚拟股票、股票增长权和业绩股份等股权激励方式;对员工的长期风险收入,可以采取具有工会性质的职工持股会等股权激励方式(坦尼夫等,2002)。第二,共同的财务决策机制。一方面通过采取累计投票制度、表决权行使制度和股东诉讼制度等制度安排,在股东大会中建立相互制衡的议事机制,以抑制控股股东的“掏空”行为,保护中小股东及其他利益相关者的利益。另一方面通过在企业董事会中建立共同的财务决策机制,来保证各利益相关者都有平等机会参与企业财务决策,其内容应该包括股东董事制度、独立董事制度、银行董事制度、员工董事制度、政府代表董事制度等 ④ 。第三,共同的财务监督机制。即主要通过在企业监事会中建立共同的财务监督机制,来保证各利益相关者对企业财务行为实施有效监督,包括股东监事制度、银行监事制度、员工监事制度、政府代表监事制度等内容。

企业财务的相机治理机制,就是在企业处于非正常经营或不履行社会责任的情况下,通过建立一套有效的制度安排,使受损失的利益相关者能够掌握企业的财务控制权,以改变既定的利益分配格局。它取决于企业所有权安排的状态依存性。由于相机治理机制主要是对企业内部人的行为进行约束,因此企业财务相机治理机制的内容,包括股东的相机治理、债权人的相机治理、职工的相机治理、客户和供应商的相机治理等。这些相机治理的基本原理是:当企业出现销售收入持续下降、股利持续低水平、资产负债率过高、内部人道德风险严重、环境污染、产品和服务质量低劣等不良情况时,某些利益相关者意识到其利益将会受到损害,就会通过相机治理机制(如破产机制、产品市场和控制权市场等)来要求重新分配企业财务控制权;当这一请求得不到满足或效果仍不满意时,就可以通过制度来获得在财务控制权安排中的支配地位。

(三)企业财务政策的变革

企业财务政策是指企业在特定时期,为了实现一定的财务目标所采取的财务行动或所规定的行为准则。每一项财务政策都有其特定的价值取向,而这种价值取向则主要取决于企业的财务目标。也就是说,在不同的财务目标下,便会形成不同的财务政策。长期以来,受“股东财富最大化”财务目标的影响,企业一般都会采取风险较大、对股东有利的财务政策,尤其是在投资政策方面注重选择对股东有利的投资项目,而忽视对企业社会责任的投资。

面对企业社会责任的强烈挑战,企业财务政策必须发生相应的变革,从服从“股东财富最大化”财务目标,转向服从“企业价值最大化与分配公平化”财务目标。其内容主要表现在两个方面:一是要选择比较稳健的财务政策等,如选择比较稳健的资产结构、融资结构、债务水平、信用政策和股利政策等,以支持企业可持续。正如阿里·德赫斯(1998)的研究所表明,世界上几乎所有的长寿公司都是选择比较稳健的财务政策。二是要兼顾企业的责任和社会责任。也就是说,在考虑企业经济责任的同时,要考虑企业的社会责任。例如,在投资政策方面,不能只对股东有利的项目进行投资,还要对环境保护、员工的工作条件和能力、产品的安全与质量、支持慈善事业等社会责任进行投资;在利润分配政策方面,不能只考虑股东的利益,还要考虑企业的未来发展和债权人的权益保障;在融资政策等方面,不能只考虑融资的成本,还要考虑融资的风险以及融资对企业竞争能力的影响。如果不是这样,企业就不可能从各利益相关者那里获得各种专用性资产和良好的经营环境,就更谈不上可持续发展。

(四)企业财务评价的变革

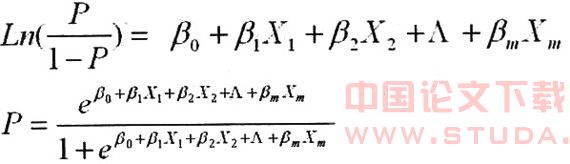

长期以来,受“股东财富最大化”财务目标的影响,企业财务评价主要是从企业经济责任方面来评价企业经营业绩,而没有考虑企业承担社会责任对企业经营业绩的积极影响。从总体上看,绝大多数实证研究支持了企业承担社会责任有助于提高企业经营业绩,特别是在市场经济发达、制度环境完善的国家或地区表现得更加显著(Griffin and Mahon, 1997; Roman, Hayibor and Agle, 1999; Tsoutsoura, 2004, 等)。从短期或长期上看,企业承担社会责任虽然在短期内要付出一定的财务成本,从而导致其盈利水平的下降,但在未来可以获得更多的社会资源和良好的经营环境,降低隐性成本(如产品质量成本、环境成本等)和显性成本(如借款利息等),保持可持续发展,创造出更多的利润(Cornell and Shapiro, 1987; Sandra and Graves, 1997,等)。从直接或间接影响上看,企业对员工、客户、供应商、债权人等直接利益相关者承担社会责任,可以直接提高企业经营业绩;对社区、公众、政府等间接利益相关者承担社会责任,虽然不能直接提高企业经营业绩,但能够为企业持续发展创造更好的经营环境,最终促进企业经营业绩的持续增长。总之,企业承担社会责任,虽然会发生一定的财务成本,但可以通过其降低法律风险、减少浪费、改善与监管部门的关系、增强品牌美誉度、改善企业内部人际关系以提高职工工作效率、降低获取各种资源的成本等作用,使企业经营业绩稳定增长(上海证券交易所研究中心,2007)。

所以,要把企业所从事的社会责任纳入企业财务评价之中。只有这样,才能全面地评价企业的整体价值和可持续发展潜力。否则,就会低估一些有发展潜力的公司的价值,同时也会看不到一些繁荣的公司存在的潜在危机,从而导致决策失误,造成不必要的损失。近年来,国外学者十分重视这方面的研究,并取得了一定的理论成果。其中最具有突破性的研究成果是Andy(2002)提出的绩效棱柱业绩评价方法。该方法从如下相互联系的五个方面对企业经营业绩进行了综合评价:一是谁是企业的利益相关者,他们的愿望和要求是什么;二是企业要从各利益相关者那里获得什么;三是企业应采取什么样的战略满足各利益相关者的需求,同时也满足自身的需求;四是企业应采取什么样的流程,才能实施其战略;五是企业应具备什么样的能力来运作这些流程。这种方法为我们从企业利益相关者或企业社会责任的角度来研究和评价企业经营业绩提供了一种新的思路和方法。

四、结束语

通过以上分析,得出以下结论:按照利益相关者理论,承担社会责任,不是一种简单的利他主义,而是一种既利己也利他的最优抉择;面对全球性企业社会责任的强烈挑战,企业财务管理作为企业各种利益关系的焦点,必将发生相应的变革,从“股东至上”型财务管理模式转变为“利益相关者合作”型财务管理模式。

上述结论的意义,在理论上表现为,把企业社会责任纳入企业财务理论研究的视野,其理论基础、研究重点和研究方法等方面,都将会发生革命性的变化,将使企业财务理论研究跨入一个新的阶段;在实践上表现为,把企业社会责任作为企业财务管理的重要内容,企业的财务目标、财务治理、财务政策和财务评价等方面也都将会发生革命性的变化,将极大地推动企业财务管理的发展,充分发挥它在强化企业的社会责任意识,推动企业与社会的和谐发展中的重要作用。●

【】

[1]阿里·德赫斯. 长寿公司:商业“竞争风暴”中的生存方式. 日报出版社、哈佛商学院出版社,1998. 175 ~ 183.

[2] 李维安. 公司治理原则与国际比较. 北京:中国财政经济出版社, 2001. 45 ~ 48.

[3] 卢代富. 国外企业社会责任界说述评. 法学, 2001. 3: 137 ~ 144.

[4] 上海证券交易所研究中心.中国公司治理报告(2007):利益相关者与公司社会责任. 上海:复旦大学出版社, 2007. 43 ~ 46.

[5] 沈洪涛. 公司社会责任与公司财务业绩关系研究. 厦门大学博士,2005. 43 ~ 47.

[6] 坦尼夫,张春霖,路·白瑞福特.中国的公司治理与企业改革——建立现代市场制度. 北京:中国财政经济出版社,2002. 87 ~ 92.

[7] 张兆国,张庆,何威风. 企业财权安排的几个基本理论问题:基于利益相关者理论研究. 研究, 2007, (11): 39 ~ 43.

[8] A. B. Carroll, A. K. Buchholtz. Business & Society: Ethics and Stakeholder Management. South-Western College Pub, 2000. 152 ~ 159.

[9] Andy Neely. Business Performance Measurement. London: Cambridge University Press: 2002. 174 ~ 197.

[10] Bradford Cornell, Alan C. Shapiro. 1987. Corporate Stakeholders and Corporate Finance. Financial Management, 16(1): 5 ~ 14.

[11] D. J. Wood, R. E. Jones. 1995. Stakeholder Mismatching: A theoretical Problem in Empirical Research on Corporate Social Performance. International Journal of Organization Analysis, 3: 229 ~ 267.

[12] Freeman, R.E. & Evan, W. M. 1990. Corporate Governance: A Stakeholder Interpretation. Journal of Behavioral Economics, 19: 337 ~ 359.

[13] Griffin J, Mahon J. 1997. The Corporate Social Performance and Corporate Financial Performance debate:Twenty Five Years of Incomparable research. Business and Society, 36(1): 5 ~ 31.

[14] James J. Brummer. 1991. Corporate Responsibility and Legitimacy. Greenwood Press, 212 ~ 215.

[15] M. C. Jensen, W. H. Meckling. 1976. Theory of the Firm: Managerial Behavior, Agency Costs, and Capital Structure. Journal of Financial Economics, 3: 305 ~ 360.

[16] Margarita Tsoutsoura. 2004. Corporate Social Responsibility and Financial Performance. Working Paper Serious.

[17] Ronald Roman, Sefa Hayibor, and Bradley Agle. 1999. The Relationship Between Social and Financial Performance: Repainting a Portrait. Business and Society, 38(1): 109 ~ 125.

[18] Sandra Waddock, Samuel Graves. 1997. The Corporate Social Performance Financial Performance Link. Strategic Management Journal, 18(4): 303 ~ 319.

下一篇:我国民办高校的财务管理