陈一舟:人人翻盘是场打不赢的仗 我们现在做的是特种金融

外界对他最熟知的身份认知还是中国版Facebook人人网的缔造者。鲜少有人对这家上市公司主营业务的转型进行梳理,陈一舟已经悄然在二手车信贷领域做到行业前列。

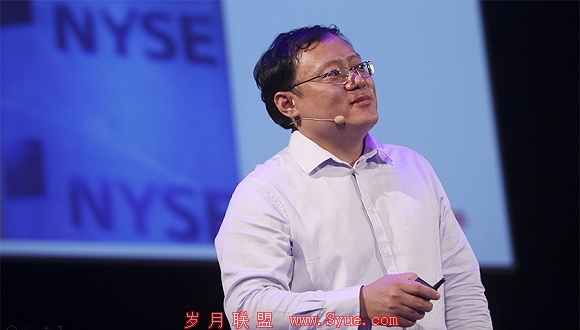

中国版Facebook人人网的缔造者陈一舟。图片来源:视觉中国

陈一舟还是那么一如既往的爱笑。

他刚从美国回来,被问及去那里的使命,他神秘一笑,“招人”。人人公司在海外有不少投资业务,同时公司自营一家服务地产经纪的软件服务业务公司,运营几个月的时间已经开始有收入。从2011年关注互联网金融至今,人人公司董事长兼CEO陈一舟在中美两地已经投资超过20家公司,人人公司现在的主营业务已转为互联网金融。

外界对他最熟知的身份认知还是中国版Facebook人人网的缔造者。鲜少有人对这家上市公司主营业务的转型进行梳理,陈一舟已经悄然在二手车信贷领域做到行业前列。

“我们做的是特种金融,这是我发明的一个词”。陈一舟还是穿着标志性牛仔裤、人字拖,他难掩兴奋地告诉《中国企业家》,这种业务市场称不上海量,但其实不小。大银行和互联网巨头看不上,小公司摸不着边,适合怀揣一定资金并且有金融经验的互联网人去做。

简单来说,陈一舟已经打进全国大部分城市的二手车商网络。他们把车抵押给人人,拿到贷款。他没有做过详细的统计,但是他认为这个领域没有公司比人人做得更专业更上规模,这个业务已经成功进行了两次资产证券化的公开发行,在这个行业是个小小的奇迹。

自从移动互联网大爆炸,人人一直在寻找新的出路。顶着中国版Facebook的光环在美国纽交所上市没多久,就遭遇微博、微信的双重夹击。陈一舟试图翻盘,但是一年后他意识到,这是打不赢的一场仗。因为人人距离微信这个黑洞太近,既有的人人社交通讯产品很容易被吞噬。

但陈一舟从来不缺少机会,相比大多数企业家他总是能敏锐地捕捉到新鲜事物。他学物理出身,喜欢理解和研究这个客观世界,并希望找到客观世界最根本的规律,然后去造就一些新的东西。这种好奇心和对事物本质的追求,总是能让他在纷繁复杂的互联网发展进程中发现一些前瞻性的东西。他曾说,“我不愿意被规则所束缚”,“而愿意在满足最重要的几个客观规律条件下寻找没有被人充分发掘的可能性”,他总在不断进化。

所以,人人网在辉煌时期,公司业务四处开花。人人游戏差不多是国内页游的引导者,糯米在团购鼎盛时代能进行业前三。即使不能亲自操刀,他也能以投资的方式占据某个热门行业的位置。陈一舟手里总有出不完的牌。

与陈一舟曾经共事的人评价他,他经常有一些改变世界的想法,在投资方面有超出常人的天分。

所以社交业务陷入困境之后,陈一舟为公司寻找新的出路,他理性分析金融加上互联网工具会是未来的趋势。他以投资的方式近距离了解这个新兴行业,SoFi、买单侠、票据宝等公司都是人人公司的被投项目。他对新公司的嗅觉甚至强于一些专业投资人。

但陈一舟似乎不愿意被外界关注太多投资业绩,他认为巴菲特是伟大的金融家,却不愿追随巴菲特的轨迹。投资对他而言只是在公司走到平庸和瓶颈时,反弹转型的一个方式。“每家公司碰到瓶颈突围的方式不同,我们喜欢靠投资来摸索前进。”

事实上,他对企业家的身份认同感非常强烈,对做实业有天生的责任感和进取心。人人公司主营业务很快转型做互联网金融。起初陈一舟借助人人网在校园的影响力,学生信贷产品做得风生水起,但是一年后就放弃了。

“我们不够野,风控要求太高,钱放不出去。当时有不少公司融了很多钱,冲得很猛。我不喜欢这种烧钱的新规则,干脆就转做别的。烧了那么多钱之后,我不喜欢烧钱的业务。”陈一舟说。转做二手车信贷让他找到想要的感觉。

陈一舟有个固定的习惯,每天上班的路上他会思考一个命题,然后把大概的想法列几条核心要义用邮件发给自己——都是英文。有时候一天会发三条。他会不定期翻出来,如果想法有变化随时校正,直到真正思考清楚为止。

他还要求自己保持阅读的习惯,每晚10点离开办公室,回到家阅读1个小时左右。他刚刚看完美国作家麦克莱恩所著的698页厚度的《日本史》。

陈一舟还对人工智能爱不释手,有相关主题的论坛都喜欢邀请他坐而论道。早在麻省理工学院读书期间,他就对人工智能表示出浓厚的兴趣,现在更是花大量的时间研究。他说,一定会想办法参与这个真正影响未来的事情。

这一切都源于他要求自己时刻保持大脑的灵活度,为此最近他准备重新学习几何学和拓扑学。作为一名互联网老兵,他深知被裹挟其中,不进则退。

不过,眼下他倒不急于扩张现有的互联网金融业务。“我现在越来越保守,当我手上有几只鸟的时候先把它煮熟再说,而不是再去抓新的鸟。也许去抓那只鸟的时候,手里这只就飞了。我一定要先把手里的煮熟了吃到嘴里。”

以下为陈一舟接受《中国企业家》的专访内容:

你为什么要涉足互联网金融?在很多人看来,这似乎与人人公司的基因关联性不大。

陈一舟:我们刚开始接触互联网金融是在2009年,那时候就想申请银行牌照。原因很简单,那几年很多国内银行、信用卡为了拓展大学生、白领用户群在人人网做广告,每转化一个用户人人能拿到一两百块。当时我们内部讨论,对银行来说一个信用卡客户价值几万甚至更高,因为这种关系会维护很久,但是分给人人的收益太少。跟几个银行客户试图谈分成,没有成功,我们就想拿一个银行牌照,只是在当时的环境下拿牌照并不容易,所以后来这个事就搁置了。

但涉足金融的想法我一直在琢磨。人人社区有海量的用户,如果在与他们亲密接触的这几年发展成我们的金融用户,这是代表未来的一个模式。2011年,美国的一个同学介绍了斯坦福几个MBA学生,他们做了一家校园信贷的公司SoFi,就在Facebook上投广告。这正是当时我们想做的事情,所以就投资了SoFi。这是我们投资的第一家互联网金融公司。

其实这也跟我当时的一个思考有关。纯互联网业务越来越难做,过去10年,除了Facebook放眼全球没什么纯互联网巨头公司出来,即使是Uber也是把互联网作为工具,本质是在改造传统行业提高效率。尤其在中国,想做纯互联网更难。在这个背景和思考下,我觉得金融是最容易被波及的,想清楚后就开始在中美两国布局。

从中美两国金融业的发展历史看,互联网对其影响的过程呈现出怎样的异同?

陈一舟:2011年那时候我并没有在中国看到特别创新的互联网金融公司,大部分还是在美国。

我觉得有几个原因:一,2007年次贷危机使很多美国传统金融公司收缩业务,比如学生贷款,但是需求摆在那里,于是给了新入场者机会;二,美国JOBS Act众筹法案的通过,可以让企业或个人通过互联网的方式众筹资金和股权;三,什么可以干、什么不可以干,美国的法律法规对此的界限非常清晰。基于这三个因素,我们最先投资了美国公司,我们对美国互联网金融市场的理解可能要比国内深刻。

我们的出手逻辑也很简单,就是在各个细分领域找资产规模能累积到最大的行业,然后通过互联网的方式去改良。学生贷款、房地产抵押贷款、个人信用贷款、商业地产、投资管理和特种金融,在我给互联网金融定的这几个子赛道里,希望能出现一两个全球巨头。不一定要投行业第一名,性价比高、成功率比较高的公司更适合我们。

在国内你是如何切入互联网金融的?为什么后来又做自营业务?

陈一舟:我们大概两年前在国内投了第一家互联网金融公司雪球。我是搞社区的,最大的经验教训就是即使有流量,也不一定赚得到钱。雪球也是社区,但它是一个投资理财社区,用户收入水平和付费能力更高,不存在赚不到钱的问题,所以就投了他们。

但我们毕竟是一家企业,投资只是帮助公司转型的辅助工具。通过投资学习的方式对这个行业有所了解之后,找到好的机会我们还是要亲自实践。

2011年你就已经开始思考金融业务,为何两年前才在国内出手?

陈一舟:2011年到2012年那段时间我们还是挺焦虑的,人人刚上市有业绩压力,同时抵御微博、微信的进攻,公司还要转型无线拿“移动互联网船票”。一年之后,我想明白这个仗就不应该由我们来打,这是一场不可能打赢的战争。判断的依据就是网络效应,微信的用户数比你大十倍,根据网络效应,我们建立的壁垒,只有腾讯的百分之一,怎么打也很难赢。这时候当然要思考未来,寻找新的价值点。

微信崛起后,微博也曾经遇到跟人人一样的困惑,也一度发展低迷。但是最近的财报释放出信号,似乎他们找到另外一条路走出颓势了。

陈一舟:微博和微信的社交图谱是相反的两条路径,微信非常私密,微博非常开放,人人正好夹在中间,而且离微信更近。如果微博的开放度是10,微信是1,人人是2或3。这意味着,我们离一个巨大的黑洞太近了。假如我们一开始就把人人开放,也许后面还有翻盘的可能,但是换作谁都很难在公司做得最好的时候去做一个开放式媒体平台,做互联网的都想拥有通讯网络。

等到微信这个最强大的即时通讯网络崛起,人人比较困难了。你是更靠近微信还是微博?虽然它们定位有所差异,但哪一边都是强大的网络效应。微信的壁垒是用户的平方,几亿乘几亿的效应,微博是大V数乘以用户数量,几万乘以几亿的网络。

即便社区业务被挤压,在当时的时间点你面临的选择还是挺多的。比如本地生活,当时人人公司有糯米,做得也不错。为何一定走金融这条路?

陈一舟:其他的烧钱太狠。我们上市确实融了一大笔钱,但是主业还在巨额亏损。你身上有一个大伤口在流血,虽然有储备,但还是挺危险。这时候我们每做一个新业务,面临的竞争对手都是专注一个领域的公司。比如团购,我们跟美团、点评不一样,他们比我们更容易融资,融到后一定会拼命地烧钱,不烧就会死掉。我们不能这么玩,也不愿意,如果把这笔钱放在别的地方可能回报率会更高,所以我们选择了比较稳健的步伐,从烧太多钱的业务里撤出来。

但金融是个慢生意,比如风控可能需要5年才能看到效果,转型的过程会变得漫长,你给自己定的目标是几年?

陈一舟:那没办法,我不能违反客观规律。这不是一个纯互联网业务,不可能很快起来。它该长多快就长多快,我没有定目标。我们每天就是拼命地做事,能跑多快就多快,跑不快也没办法,做任何事情不能拔苗助长。

BAT在金融领域也做了不少布局,如果未来跟他们短兵相接,如何应对?

陈一舟:如果只是看信贷类金融,其实就看两个环节。一,融资成本,就是你通过什么办法融到很便宜的钱,国有金融机构可以,因为有牌照和线下机构;阿里腾讯也有可能,因为它的互联网获客成本低;二,风控,这点做得好就可以在贷款端获取超额利润。普适性的金融产品,可能大家都做不过蚂蚁金服和腾讯金融。

不是所有领域BAT都占据绝对优势,在非优势领域他们是打不过创业公司的。比如二手车贷款,在这些方向我们一点都不怕BAT。对他们来说可能是鸡肋,对我们而言却是一块肥肉。但是在BAT的优势市场,以前我们怕得不够。理论上,这种情况,创业公司完全应该躲避掉,进都不要进去。

在这样的领域可以赚到钱,但是你要想做得很大,做成像以前人人网一样的平台公司就比较难了。

陈一舟:做不了,但是足够了,也许能够产生十亿、几十亿美金的市场价值。

这个是你目前想要的吗?

陈一舟:一个单一业务有这么大可以了,多搞几个这样的业务不就凑成一个更大的吗?这种业务只要证明我们能从头到尾做成一个,就能做更多,而且中美市场我们都会做,也都有这个操作能力。这些领域巨头都不愿意或不太容易进去,费力,还吃不到多少肉。他们只会打一些特别大的仗,比如移动支付,砸再多钱也要赢,因为这是他们身家性命的事,但这种业务我们碰都不会碰。